Revista IECOS, 25(2), 133-157 | Julio-Diciembre 2024 | ISSN 2961-2845 | e-ISSN 2788-7480

10 AÑOS DE LA INICIATIVA DE LA FRANJA Y LA RUTA (IFR) COMO ESTRATEGIA DE DESARROLLO DE INFRAESTRUCTURA GLOBAL Y COOPERACIÓN INTERNACIONAL IMPULSADA POR LA REPÚBLICA POPULAR CHINA

10 YEARS OF THE BELT AND ROAD INITIATIVE (BRI) AS A GLOBAL INFRASTRUCTURE DEVELOPMENT AND INTERNATIONAL COOPERATION STRATEGY PROMOTED BY THE PEOPLE'S REPUBLIC OF CHINA

Jhon Valdiglesias Oviedo![]() 1,

Kiara Lizeth Lazo Cervantes

1,

Kiara Lizeth Lazo Cervantes![]() 2

2

1Universidad Nacional Mayor de San Marcos, Lima, Perú

2 Universidad Nacional Mayor de San Marcos, Lima, Perú

E-mail: 1jvoysa@gmail.com, 2 kiara.lazo1@unmsm.edu.pe

1 https://orcid.org/0000-0001-5847-213X, 2 https://orcid.org/0009-0001-1976-0048

https://doi.org/10.21754/iecos.v25i2.2222

Recibido (Received): 06/05/2024 Aceptado (Accepted): 25/07/2024 Publicado (Published): 27/09/2024

RESUMEN

La finalidad de este estudio es examinar las tendencias de la inversión china dentro del contexto de la Iniciativa de la Franja y la Ruta (IFR); además de reconocer las oportunidades que surgen para América Latina. Para ello, se recopiló la literatura que sintetiza las relaciones entre estas dos economías. Asimismo, se recurrió a diversas fuentes de información para evaluar los proyectos chinos en diversas regiones y compararlos con los de América Latina. Los resultados confirman un fuerte dinamismo de China, aunque recientemente suavizado por una mayor adversidad al riego. A su vez, hay un importante impulso con algunas grandes inversiones en la región; sobre todo en Sudamérica. Se concluye que la región posee condiciones favorables para capitalizar las oportunidades generadas por la IFR.

Palabras claves: China, Inversión, Construcción, IFR, Comercios.

ABSTRACT

The purpose of this study is to examine trends in Chinese investment within the context of the Belt and Road Initiative (BRI) and to recognize the opportunities that arise for Latin America. To this end, the literature summarizing the relations between these two economies was compiled. Likewise, various sources of information were used to evaluate Chinese projects in different regions and compare them with those of Latin America. The results confirm a strong dynamism in China, although recently softened by greater adversity to irrigation. At the same time, there is an important momentum with some large investments in the region, especially in South America. It is concluded that the region has favorable conditions to capitalize on the opportunities generated by the IFR.

Keyword: China, Investment, Construction, IFR, Trade.

1. INTRODUCCIÓN

La IFR, lanzada en 2013 por el gigante asiático, es vista como uno de los proyectos de inversión y desarrollo más ambiciosos de la era moderna. Inspirada en la histórica Ruta de la Seda (RS), conocida por la travesía de Marco Polo que realizó en la Edad Media entre el continente de Europa y Asia Oriental, más adelante el Pacifico Meridional y América del Sur es influenciada por la actual IFR. Esta iniciativa no solo busca promover el comercio y la inversión, sino también fortalecer la influencia global de China, siendo comparada por algunos críticos con el Plan Marshall estadounidense (Beeson, 2018).

La IFR inicia su desarrollo en la región occidental de China, que incluye las zonas menos favorecidas del territorio. Desde allí, el proyecto se expande a regiones históricamente menos desarrolladas, incluyendo las zonas del sur, central y sureste del continente asiático. Al invertir, el proyecto desempeña un rol fundamental en la reducción global de la pobreza mediante realización de grandes proyectos de infraestructura, fomentando la cooperación internacional, el intercambio cultural y los beneficios mutuos. En ese contexto, la IFR tiene el potencial de atraer grandes volúmenes de capital externo en beneficio del sistema económico. Sus proyectos abarcan desde la construcción de carreteras y puertos hasta la producción de fuentes de energías sostenibles y el desarrollo de tecnologías de los datos, facilitando la interconexión global en múltiples niveles. Por su parte, los países finales en incorporarse a la IFR fueron los latinoamericanos. En 2017, Panamá fue el primero en América Latina en suscribir un acuerdo de entendimiento para incorporarse al proyecto. Desde entonces, las autoridades chinas han instado a otras naciones latinoamericanas a sumarse al proyecto chino, logrando un relativo éxito, ya que un número significativo de países se ha sumado en los años posteriores. Sin embargo, el capital chino en el territorio es heterogéneo y ha generado debates sobre su impacto real.

Algunos críticos sostienen que la suscripción de los memorándums de entendimiento no alteraría de manera notable la inversión china, ya que, sin estos acuerdos, el flujo de inversión sería similar. De hecho, antes del lanzamiento de IFR el país asiático ya había realizado inversiones significativas en varias naciones latinoamericanas. Luego a su adhesión, estas inversiones anteriores fueron reclasificadas para su integración al IFR. En cualquier caso, la adhesión a la IFR sigue siendo una oportunidad importante para cerrar las brechas de infraestructura en América Latina.

En esta línea, el propósito de este estudio es examinar la dirección del capital chino en el marco de la IFR durante los últimos diez años puesto que existen vacíos significativos en la comprensión de cómo se distribuyen estas inversiones a nivel regional y cuáles son las oportunidades específicas que se presentan para América Latina (Khanal & Zhang, 2023). Este análisis es crucial, ya que la región posee un gran potencial para beneficiarse de la iniciativa, pero también enfrenta desafíos únicos que deben ser abordados.

La relevancia de este estudio se fundamenta en varios aspectos. Primero, la IFR es una iniciativa de inversión masiva que afecta directamente a la economía global y a las economías emergentes. Entender las tendencias de inversión en este contexto es esencial para evaluar su impacto económico general. Segundo, aunque América Latina no es el foco principal de la IFR, la región ha comenzado a atraer inversiones significativas del gobierno chino. Identificar las posibilidades y retos específicos en el territorio Latinoamericano facilitara a los gobiernos involucrados en la elaboración de leyes, y a los líderes del sector empresarial a tomar decisiones estratégicas informadas.

Además, la literatura disponible sobre la IFR se ha enfocado predominantemente en Asia y África, dejando un vacío en el conocimiento sobre el impacto de esta iniciativa en América Latina. Este estudio busca llenar ese vacío, proporcionando un análisis comparativo de las inversiones chinas en diferentes regiones y destacando las oportunidades específicas para América Latina. Finalmente, evaluar el impacto de estas inversiones en la región puede ofrecer lecciones valiosas para otros países y regiones que buscan atraer inversiones similares, contribuyendo así a la formulación de estrategias económicas más efectivas para fomentar el crecimiento sostenible.

Para este propósito, se realizó un estudio exhaustivo de la literatura disponible y se recopilaron datos de diversas fuentes, como informes económicos y bases de datos internacionales. En este sentido, en el artículo se presentan la revisión de la literatura y los antecedentes; luego, se detalla la metodología empleada; a continuación, se examinan los resultados; y finalmente, se discuten las implicaciones y se presentan las conclusiones.

2. ANTECEDENTES

Desde finales del siglo XX, China ha emergido como una de las economías más dinámicas y poderosas del mundo, impulsada por una combinación de políticas de apertura económica, inversión en infraestructura y una mano de obra competitiva (Zheng, 2005). Este crecimiento ha catapultado a China de una economía emergente hacia una que abarca cada una de las fases del ciclo de producción en varias áreas, del bosquejo a la repartición (ICEX, 2022). Las estrategias de inversión y comercio de China han extendido considerablemente su influencia a múltiples continentes, apuntando no solo al crecimiento económico sino también al objetivo estratégico de posicionar a China como centro del sistema económico mundial (Foot, 2006).

Una consecuencia directa de este ascenso ha sido el progreso de uno de los vínculos económicos más importantes y complejas de nuestra era: la conexión del gigante asiático y la nación estadounidense. Este vínculo, que inicialmente prometía beneficios mutuos, se ha visto sometido a tensiones significativas, especialmente a partir de 2018 , con el comienzo de la Guerra Comercial entre ambas naciones.

Durante la administración de Donald Trump, Estados Unidos implementó una serie de aranceles a los productos chinos, acusando prácticas comerciales desleales y violación de propiedad intelectual. En respuesta, China implementó medidas similares sobre productos estadounidenses. Esta disputa comercial entre las dos potencias económicas, que ocurrió entre enero de 2018 y octubre de 2019, tuvo repercusiones importantes en el comercio mundial (Anguiano, 2020).

Un ejemplo de estas repercusiones es el aumento de inversiones en desarrollo como Filipinas y Vietnam, y disminución de inversiones en China por parte de compañías tecnológicas de Estados Unidos debido al conflicto comercial. Sin embargo, algunas opiniones discrepan, señalando que este fenómeno ya se venía observando antes del conflicto. Es decir, muchas empresas transnacionales se instalaron inicialmente en China debido a los bajos costos laborales ofrecidos con la apertura económica. Sin embargo, a medida que China se desarrolló, los costos laborales también se incrementaron (Bujosa, 2020).

Empero, las amenazas estadounidenses han impulsado al gobierno chino a acelerar su transición de un sector de manufactura a gran escala hacia uno orientado a la investigación y la alta tecnología. Este cambio orientaría a las marcas chinas a sustituir el paradigma del "Made in China" por el "Design in China", mejorando su ventaja competitiva en el comercio local y en el comercio global (Siby & Arunchalam, 2018).

Una de las grandes oportunidades para China se encuentra en su mercado interno, que constituye una base económica crucial para mitigar los impactos externos. Para fomentar el crecimiento de este mercado, son necesarias reformas económicas progresivas, especialmente en las regiones occidentales del país asiático. Precisamente, es en estas regiones, generalmente las más empobrecidas de China, donde comienza a desarrollarse la IFR.

La IFR, actualmente incluye aproximadamente 150 países distribuidos en todos los continentes. Esta iniciativa se creó con el objetivo de promover la cooperación internacional, la conectividad y, posteriormente, mejorar el comercio internacional como hoja de ruta hacia un desarrollo económico compartido y armonizado a nivel mundial (Rahman, 2022).

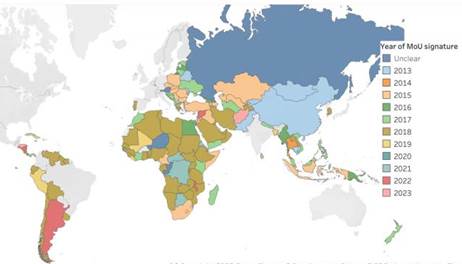

Figura 1

Mapa de los países participantes en la IFR

Nota. Información tomada de Nedopil, 2024. MoU (Memorando de Entendimiento) *

A lo largo de estos años, la IFR ha incluido numerosos proyectos de desarrollo físico e inversión financiera que abarcan áreas como transporte, producción de energía sostenible y avances en la tecnología de datos, optimizando la conexión global sin dificultades. La iniciativa sigue siendo uno de los planes de infraestructura más grandes jamás iniciados por un solo país.

A pesar de la buena imagen que proyectan lo ideales de la iniciativa, existen algunas países que son reticentes a adoptarla dado que los productos chinos representan una competencia directa para los productos locales y posibles efectos negativos en el empleo en los países que abarca la iniciativa; por ejemplo, Europa. No obstante, China ha avanzado significativamente con algunos países de esta región. Por ejemplo, Alemania ha realizado inversiones considerables en el Este de China. Además de estas inversiones, China ha logrado obtener importantes transferencias tecnológicas tanto de empresas alemanas operando en su país como a través de la compra y adquisición de compañías dentro de su jurisdicción.

Justamente, en el gobierno de Merkel, en 2016, la compañía nacional de ferrocarriles Deutsche Bahn firmó el Memorando de Entendimiento (MoU) con China Railways con la finalidad del desarrollo grupal del Puente Terrestre Euroasiático. Esta ruta comienza en las ciudades chinas del este, como Lianyungang y Qingdao, y se extiende a través de Kazajistán, Rusia, Bielorrusia y Polonia, llegando finalmente a países de Europa occidental como Alemania y los Países Bajos, permitiendo el transporte de mercancías en tren, lo que reduce significativamente el tiempo de tránsito en comparación con el envío marítimo, que puede tardar varias semanas más (Gaspers, 2016).

En Europa, solo Italia del G7 se unió a IFR en 2019, lo cual tenía un significado simbólico dado su papel en los destinos finales de la antigua RS. Por otro lado, esta decisión provocó críticas en algunas naciones de Europa. Italia en 2023 decidió retirarse del proyecto del gigante asiático a consecuencia de las limitadas ventajas económicas obtenidas, el escaso incremento en las exportaciones hacia China y un notable crecimiento en las importaciones (Mazzocco & Palazzi, 2023). Además, influyeron las percepciones de tensión geopolítica derivadas del respaldo implícito del gobierno chino al gobierno ruso en la guerra contra Ucrania. Por su lado, Francia es una de las principales economías europeas con significativas relaciones comerciales con China y aunque inicialmente criticó la participación de Italia en la IFR, su perspectiva ha evolucionado positivamente hacia una postura más favorable hacia China. Esto se debe a que el capital del gigante asiático dentro del sistema económico francés supera a la realizada en Italia. Además, se resalta la exportación de aeronaves y distintas mercancías provenientes de Francia dirigiéndose al comercio chino.

Entre tanto, la transferencia de tecnología es un elemento fundamental al que los países participantes en la iniciativa china deberían apuntar. La expansión de tecnologías de información como son el 5G y 6G son fundamentales para mejorar las cadenas de valor en las que China juega un papel central. A esta versión tecnológica de la IFR, se le ha denominado DSR (Digital Silk Road), término que fue reconocido por el presidente Xi en 2017, marcando un nuevo capítulo de la economía digital y en la táctica diplomática del gobierno chino.

El DSR se destacó aún más a lo largo de la pandemia global de COVID-19, ya que permitió a China superar las limitaciones físicas de las fronteras nacionales y mantener el continuo avance de los proyectos de la IFR en el extranjero sin enfrentar pérdidas significativas en las inversiones.

En el caso del sudeste asiático, las inversiones en DSR están concentradas en cinco áreas: Telecomunicaciones, 5G, Centros de Datos, Fintech y Comercio Electrónico. Al mismo tiempo, se puede resaltar que Indonesia, Singapur y Malasia son los tres principales destinos de las inversiones, asegurando colectivamente el 52.3 por ciento de todos los proyectos de la DSR (Zheng, 2024).

En otro extremo, China ha enfrentado desafíos con la ejecución de varios proyectos que resultaron inviables. Por ejemplo, los proyectos cancelados en Sri Lanka debido a una elevada carga financiera en 2020. Inicialmente, el costo del proyecto se estimó en 276.27 mil millones de rupias, con una parte financiada por el Banco EXIM de China. Sin embargo, tras la cancelación de los contratos chinos, el nuevo costo estimado se redujo a solo 54.7 mil millones de rupias.

Otro proyecto en espera es el del Ferrocarril Trans-Himalaya, que está paralizado desde 2014, principalmente porque Nepal carece de recursos propios para realizar un estudio de factibilidad del proyecto, y China no ha mostrado disposición para financiar dicho estudio. Un caso parecido, es el desarrollo de la tubería petrolera de Pakistán, con costos de transporte de hidrocarburos significativamente elevados en el transporte marítimo (Nouwens, 2023).

Estas experiencias ilustran cómo muchos gobiernos en Asia y el Pacífico han debido cancelar proyectos por falta de viabilidad financiera para cubrir los costos de inversión requeridos. Como resultado, China no solo adopta una postura más cautelosa en la selección de proyectos, especialmente aquellos con riesgos geopolíticos más altos, sino que los proyectos tienden a ser de menor escala en promedio en comparación con el pasado.

Asimismo, el paradigma de desarrollo chino ha recibido severas críticas debido a cuestiones como la carencia de democracia, la vulneración de derechos humanos y la contaminación ambiental. En respuesta a estas críticas, China emplea diversas estrategias en su diplomacia, ajustándose a distintos contextos y circunstancias.

Específicamente, el país asiático ha establecido objetivos estatales como es la creación de una China verde. En el primer Foro del IFR en 2017, el líder del gobierno Xi Jinping, enfatizó que es crucial aumentar esfuerzos para fomentar la cooperación en la defensa y construcción de un ecosistema robusto que permita lograr las metas del plan de Acción 2023 para el Desarrollo Sustentable (Xinhua, 2017).

Desde otro punto de vista, existen preocupaciones sobre los riesgos ambientales asociados con la IFR. Los impactos potenciales de esta iniciativa son diversos, ya que la construcción de infraestructura podría llevar a la pérdida de ecosistemas y la deforestación, entre otros problemas. También podría acelerar la extracción de recursos ambientales, como agua, arena, etc. No obstante, estos problemas ambientales no son exclusivos de esta iniciativa, pero sin una gobernanza ambiental efectiva, las inversiones en infraestructura y otros proyectos de desarrollo pueden causar daños permanentes (Coenen et al., 2020). Por otro lado, se argumenta que la inversión china conduciría a la trampa de la deuda o al neocolonialismo, pero aún no están demostradas de manera concluyente (Zheng, 2010). Estas críticas, aunque presentes, no han afectado significativamente la percepción de la iniciativa en América Latina, donde las oportunidades de desarrollo y cooperación continúan siendo valoradas positivamente.

Cabe advertir que los contactos de China con América Latina son de larga data. Los primeros contactos se dieron a través del movimiento migratorio chino hacia países de Latinoamérica, causado por la recesión económica que se dio en el siglo XIX en zonas campesinas del territorio chino. Por ello, durante la dinastía Qing, se establecieron tratados con otros países para elevar la calidad de vida de su población que laboraba fuera del territorio chino a consecuencia de las dificultades en su llegada. Unos de pactos formales fueron con la nación peruana en 1875 (Bonialian, 2021).

la Republica china, creada en 1912, mantuvo los tratados previamente establecidos. Más adelante en 1960, Cuba, país que abarcaba tres cuartas del comercio latinoamericano con China, reconoció a la República Popular China, distanciándose significativamente de los otros gobiernos de la región, que en su mayoría eran opositores al comunismo y actuaban a favor de Estados Unidos. En 1970, la República Popular China logró un acercamiento significativo con Estados Unidos, culminando con su reconocimiento oficial. Posteriormente, los países de Latino América siguieron este ejemplo, lo que resultó en un incremento considerable de los negocios bilaterales del territorio chino con Latinoamérica. Aunque el intercambio comercial global entre china y América Latina ha aumentado, el capital se caracteriza por ser mayoritariamente unilateral. Principalmente, China invierte en América Latina en sectores como industrias de transporte, terminales marítimos y energías sostenibles. La adquisición de la mina de hierro Shougang Hierro Perú, fue el primer capital importante del gobierno chino en el exterior del continente en 1992.

El conflicto comercial de China con Estados Unidos ha generado un entorno de tensiones internacionales, en el que los países latinoamericanos encuentran oportunidades económicas importantes. Es el caso de México que experimentó un considerable aumento en sus exportaciones hacia Estados Unidos, sobrepasando al gobierno chino en el ámbito de los socios comerciales. Además, el gobierno brasileño experimentó incrementos notables en el comercio de soya provenientes del gigante asiático afectando el comercio del gobierno estadounidense en este ámbito. Estos desarrollos destacan la capacidad de la región para aprovechar cambios en el panorama global en beneficio propio, facilitando la firma de acuerdos comerciales y, especialmente, incrementando las inversiones chinas en países latinoamericanos que enfrentan significativos déficits de infraestructura.

Por su parte, las economías latinoamericanas quedaron atrapadas en la trampa del ingreso medio debido que son más susceptibles a la desaceleración económica, de tal modo que comparando las ventajas con las consecuencias negativas de los choques externos, el aprovechamiento de oportunidades es marginal. Esto puede ser explicado por diversas teorías económicas, pero lo cierto es que la falta de acción por parte de las autoridades y entidades nacionales es un problema persistente en el país. Aunque cada economía es diferente en América Latina, es común que prevalezcan economías rentistas, altamente dependientes de las tarifas comerciales de los recursos primarios exportados de manera que es el principal índice de su perspectiva económica (Alarco & Castillo, 2018). En este sentido, tanto China como EE. UU. representan mercados potenciales para los productos latinoamericanos. En síntesis, sobre la trampa de la deuda, se han generado comentarios mixtos, pero estas mismas son escasas en Latinoamérica.

En Perú las inversiones chinas son importantes. En 2024 la empresa china Cosco Shipping participa con el 60% de la inversión en la construcción del Puerto Chancay, que será el más moderno de sudamérica. Una iniciativa, suspendida, es la construcción del “tren bioceánico” cuyo objetivo es unificar Brasil y Perú hasta las costas del Océano Pacífico (Parkinson, 2021). En contraparte, el gobierno peruano ha propuesto la creación de ferrocarriles de corta distancia para la conexión de ciudades dentro del territorio peruano. Esta sugerencia aún no ha progresado.

Mientras tanto, los gobiernos de América Latina muestran un considerable desconocimiento sobre las capacidades de construcción de infraestructura de las empresas chinas, especialmente en el ámbito de infraestructuras avanzadas como trenes de alta velocidad, ciudades inteligentes y energías renovables. Reducir las diferencias culturales es fundamental para establecer alianzas con las empresas dentro de la economía local, permitiendo así el cumplimiento de la deuda gubernamental y trasladando el financiamiento al sector privado. Sin embargo, la corrupción gubernamental podría limitar la capacidad para aprovechar las ventajas de la iniciativa china.

Para mantener una conexión eficiente entre China y Latinoamérica, las autoridades del gobierno chino sostienen que debe haber cierta alineación con aspectos del modelo chino, al menos en parte. Por ejemplo, la estabilidad interna es un pilar crucial para el crecimiento económico en China, proporcionando un marco seguro y predecible que atrae inversiones, permite una planificación a largo plazo y mantiene la confianza en las instituciones.

Es fundamental recordar que, en la década de 1980, China impulsó su crecimiento económico mediante la explotación de petróleo, a pesar de que su nivel de desarrollo era inferior al de muchas economías latinoamericanas en ese período. Sin embargo, los excedentes obtenidos permitieron a China enfocarse en el desarrollo de sus sectores manufacturero y tecnológico, reduciendo progresivamente la dependencia de los recursos primarios. Actualmente, el mercado chino lidera la comercialización de insumos y artefactos de alta tecnología.

El intercambio comercial del gobierno chino con Latinoamérica resulta desventajoso en la actualidad, restringiendo sus oportunidades para salir de la trampa del ingreso medio, ya que han continuado enfocándose en la exportación de recursos naturales (Paus, 2014). Esto ha llevado a un declive en las tasas de crecimiento económico, impidiendo la creación de valor añadido y avances significativos. Es importante destacar que el crecimiento de China siguió un patrón comparable al de los Tigres Asiáticos. En este contexto, Taiwán y Corea del Sur aprovecharon intensivamente sus recursos minerales, acumulando superávits que luego emplearon para impulsar su propia manufactura y exportar productos de alto valor añadido y tecnología avanzada.

En América Latina, las debilidades internas constituyen las principales barreras para aprovechar las ventajas brindadas por la Iniciativa de la Franja y la Ruta (IFR). La desconfianza y los desacuerdos continuos en la región, especialmente en relación con la extracción de recursos primarios, obstaculizan el progreso de la iniciativa. Además, la resistencia al capital extranjero en diversas áreas complica aún más la situación. La falta de legitimidad también juega un papel crucial, impidiendo una comunicación efectiva de los beneficios potenciales de la IFR a las comunidades locales. Este déficit de legitimidad afecta la percepción de las oportunidades de vinculación, intercambios, capacitación, y las posibilidades educativas y laborales que la iniciativa busca ofrecer.

El desafío principal radica en la corrupción, que agrava los problemas mencionados. La corrupción ha aumentado, reflejándose en largos y complejos trámites burocráticos para iniciar nuevos proyectos. Como consecuencia, se ve afectado el suministro de servicios fundamentales, permisos y servicios estatales cruciales como la enseñanza, atención médica y protección. Esta situación limita el desarrollo de proyectos más ambiciosos, como la construcción de infraestructuras, la creación de energías sostenibles, la explotación minera y el establecimiento de economías de libre mercado en Zonas Económicas Especiales (ZEE).

3. MÉTODOLOGÍA

Para llevar a cabo este estudio, se ha adoptado un enfoque cualitativo-descriptivo centrado en analizar el impacto de la Iniciativa de la Franja y la Ruta (IFR) en América Latina. El estudio se basa en una exhaustiva revisión de literatura académica y técnica que abarca la historia de la IFR, su influencia global y su dinámica específica en la región.

En primer lugar, se recopilaron datos secundarios de informes de organismos internacionales y estadísticas comerciales confiables, incluyendo el Fondo Monetario Internacional (FMI, 2024), la base de datos UN Comtrade (s.f.), Nouwens (2023), Economist Intelligence Unit (2023), y Nedopil (2024). Estos datos proporcionan el marco necesario para comprender el contexto económico y comercial de la región en relación con la IFR.

Posteriormente, se aplicaron técnicas de análisis descriptivo para identificar tendencias, puntos críticos y patrones en los datos económicos y comerciales desde 2010 hasta la actualidad. Además, se examinaron estudios de caso de proyectos emblemáticos de la IFR en diferentes regiones latinoamericanas, lo que permitió una comprensión más profunda de sus impactos específicos.

Finalmente, se realizó un contraste entre los resultados obtenidos y los datos recopilados con el fin de evaluar las consistencias y discrepancias entre la literatura revisada y la realidad observada. Este enfoque metodológico integral busca ofrecer una visión completa y fundamentada de las implicaciones de la IFR para América Latina.

4. RESULTADOS Y DISCUSIONES

Según datos del Fondo Monetario Internacional, se prevé un crecimiento económico en el comercio chino del 4.6% en 2024 y del 4.1% en 2025. Este aumento supera considerablemente el de Estados Unidos, que se estima en un 2.7% y un 2.1% para esos mismos años. Estos pronósticos indican que el progreso proyectado para China se está cumpliendo, acercándola a su objetivo de convertirse en la principal potencia global en un futuro cercano.

El progreso de China se mantiene a pesar de las limitaciones impuestas por Estados Unidos, como la restricción en la exportación de semiconductores avanzados. Además, se han implementado nuevas regulaciones que impiden a las empresas estadounidenses invertir en sectores tecnológicos clave en China, incluyendo semiconductores avanzados, computación cuántica e inteligencia artificial. En respuesta, China ha establecido controles sobre la exportación de galio, germanio y otros minerales esenciales para la producción de chips avanzados.

Por otro lado, se prevé que la economía china supere el crecimiento promedio de América Latina y el Caribe para los años 2023 y 2024. En 2022, el crecimiento de China fue inferior al promedio de estas regiones debido a la política de COVID-cero, que provocó un cierre económico en ese periodo. Es importante destacar que, en los próximos años, América Latina experimentará un crecimiento más modesto a pesar de tener un PIB per cápita inferior al de China.

Tabla 1

Proyecciones de crecimiento económico

|

Proyecciones |

||||

|

2022 |

2023 |

2024 |

2025 |

|

|

Mundo |

3.4 |

3.2 |

3.2 |

3.2 |

|

Economías avanzadas |

2.7 |

1.6 |

1.7 |

1.8 |

|

EE. UU. |

2.1 |

2.5 |

2.7 |

1.9 |

|

Economías emergentes y en desarrollo |

4 |

4.3 |

4.2 |

4.2 |

|

China |

3 |

5.2 |

4.6 |

4.1 |

|

América Latina y el Caribe |

4 |

2.3 |

2 |

2.5 |

Fuente: Fondo Monetario Internacional, 2024.

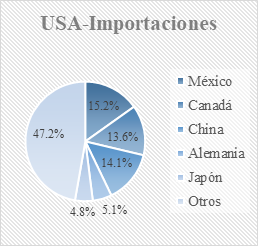

En el contexto de las tensiones comerciales entre China y Estados Unidos, México ha comenzado a incrementar sus exportaciones hacia EE. UU., aunque sigue ocupando el segundo lugar detrás de Canadá. Por su parte, China se mantiene como el tercer socio comercial de Estados Unidos, aunque su participación está en constante declive. En 2023, la contribución de China es menos de la mitad en comparación con la de Canadá o México.

Figura 2

EE. UU.: Principales socios comerciales, 2023

Fuente: UN Comtrade Database, s.f.

Dado que EE. UU. es la principal potencia global, sus requerimientos de importación son sumamente elevados. En consecuencia, no solo México y Canadá se benefician del redireccionamiento comercial causado por el conflicto comercial, sino también otros socios comerciales en Asia, Europa y América Latina, como Japón, Corea del Sur, Alemania, Reino Unido, Países Bajos, Brasil, entre otros.

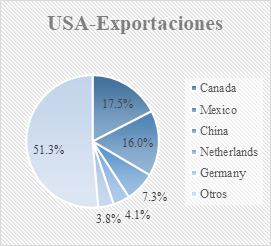

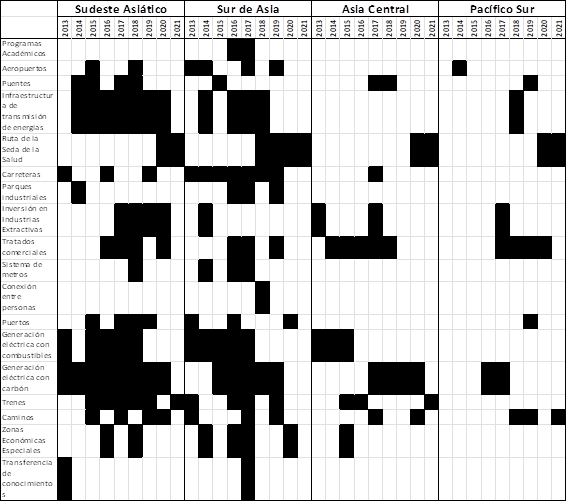

En la Figura 3 se muestra la cantidad de proyectos en la región de Asia-Pacífico desde 2013 hasta 2023. Tras el lanzamiento de esta iniciativa en 2013, centrada en Asia Central y el Sudeste Asiático, estas áreas inicialmente concentraban un mayor volumen de proyectos. Sin embargo, después de más de una década, la relevancia de Asia Central ha disminuido en comparación con la de Asia del Sur, particularmente en Pakistán.

Figura 3

Número de proyectos de la IFR en el Asia Pacífico entre el 2013 al 2023

Según las autoridades chinas, la Iniciativa de la Franja y la Ruta (IFR) permite a los países participantes solicitar al gobierno chino la construcción de infraestructuras diseñadas según sus necesidades específicas. Además, tienen la oportunidad de proponer mejoras para las infraestructuras ya establecidas. Sin embargo, algunos críticos señalan que esta iniciativa podría estar creando una "trampa de deuda", donde los países endeudados se vean presionados a alinearse políticamente con China a nivel internacional.

Tabla 2

Proyectos de la IFR en el Asia Pacífico para el periodo 2013-2023

Fuente: Nouwens, 2023.

Según datos de instituciones privadas, la atracción de los países latinoamericanos hacia la Iniciativa de la Franja y la Ruta (IFR) ha crecido notablemente tras más de 10 años de su existencia. Por ejemplo, como se muestra en la Tabla 3, Colombia ocupaba el puesto 50 en 2013, mientras que en 2023 ha ascendido al puesto 18. De manera similar, México ha subido del puesto 30 al 22 en el mismo período. Este avance puede atribuirse en gran medida al tamaño significativo de los mercados que ambos países ofrecen.

Por otro lado, algunas grandes potencias han descendido en este ranking, siendo notable el caso de Estados Unidos, que en 2013 ocupaba el primer lugar y en 2023 ha bajado al puesto 28. De manera menos pronunciada, Australia, Japón y Tailandia, entre otros, también han visto un deterioro en sus posiciones. Este descenso se debe a los riesgos geopolíticos, ya que estos países son percibidos como rivales internacionales de China y podrían enfrentar restricciones comerciales similares a las que EE. UU. ha impuesto recientemente.

Tabla 3

Cambio de los principales países de destino para los inversionistas chinos en los 10 años de la IFR

|

Ranking |

Destino |

2023 |

2013 |

Ranking |

Destino |

2023 |

2013 |

|

1 |

Singapur |

1 |

2 |

21 |

Camboya |

21 |

N/A |

|

2 |

Indonesia |

2 |

44 |

22 |

México |

22 |

30 |

|

3 |

Malaysia |

3 |

18 |

23 |

Israel |

23 |

31 |

|

4 |

Hong Kong |

4 |

3 |

24 |

Ecuador |

24 |

64 |

|

5 |

Tailandia |

5 |

35 |

25 |

Perú |

25 |

42 |

|

6 |

Vietnam |

6 |

41 |

26 |

Alemania |

26 |

10 |

|

7 |

Suiza |

7 |

7 |

27 |

Brasil |

27 |

26 |

|

8 |

UAE |

8 |

11 |

28 |

US |

28 |

1 |

|

9 |

Arabia Saudita |

9 |

15 |

29 |

Austria |

29 |

25 |

|

10 |

Chile |

10 |

22 |

30 |

France |

30 |

20 |

|

11 |

India |

11 |

33 |

31 |

Suecia |

31 |

13 |

|

12 |

Bangladesh |

12 |

52 |

32 |

Australia |

32 |

5 |

|

13 |

Sudáfrica |

13 |

49 |

33 |

Marruecos |

33 |

60 |

|

14 |

Nueva Zelanda |

14 |

17 |

34 |

Mongolia |

34 |

N/A |

|

15 |

Rusia |

15 |

9 |

35 |

Pilipinas |

35 |

39 |

|

16 |

Qatar |

16 |

24 |

36 |

Japón |

36 |

4 |

|

17 |

Egipto |

17 |

51 |

37 |

Irlanda |

37 |

N/A |

|

18 |

Colombia |

18 |

50 |

38 |

Argelia |

38 |

61 |

|

19 |

Kazakstán |

19 |

38 |

39 |

Dinamarca |

39 |

14 |

|

20 |

South Corea |

20 |

28 |

40 |

Serbia |

40 |

N/A |

Fuente: Economist Intelligence Unit, 2023.

Este panorama sugiere que las inversiones chinas podrían aumentar considerablemente en las economías latinoamericanas. Por ejemplo, el interés de China en México se centra en la cadena de valor de productos manufacturados destinados a Estados Unidos. Si EE. UU. impone nuevas restricciones a productos mexicanos que contienen componentes chinos, China podría buscar alternativas en otros países latinoamericanos con acuerdos comerciales con EE. UU., como Perú o Colombia.

Varios países de América Latina han firmado tratados de libre comercio tanto con China como con EE. UU. Este enfoque pragmático en la región debería impulsar un aumento en las inversiones. No obstante, el nivel actual de inversión sigue siendo insuficiente para abordar las deficiencias de infraestructura o superar la trampa del ingreso medio. El número de naciones latinoamericanas que se unen a la IFR está creciendo rápidamente. China proyecta que esta iniciativa podría involucrar hasta al 70% de la población global.

Tabla 4

Crecimiento de los compromisos de inversión y construcción de los países en la IFR para cada año.

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

||

|

África |

Construcción |

-9% |

-7% |

9% |

-26% |

3% |

-46% |

-16% |

8% |

47% |

|

Inversión |

-48% |

12% |

-49% |

170% |

-7% |

-64% |

234% |

-39% |

114% |

|

|

Asia Central |

Construcción |

-89% |

-62% |

1409% |

-70% |

48% |

-54% |

764% |

-93% |

368% |

|

Inversión |

-74% |

-76% |

211% |

-36% |

342% |

-100% |

-68% |

53% |

||

|

Este de Asia |

Construcción |

-18% |

24% |

-25% |

5% |

7% |

26% |

-45% |

41% |

-63% |

|

Inversión |

83% |

-66% |

90% |

20% |

95% |

-68% |

-43% |

129% |

94% |

|

|

Europa |

Construcción |

-33% |

-23% |

267% |

-59% |

79% |

-37% |

160% |

-74% |

-15% |

|

Inversión |

-17% |

-7% |

7% |

-33% |

56% |

-80% |

35% |

-100% |

||

|

Latinoamérica |

Construcción |

-39% |

-25% |

172% |

-25% |

-52% |

-20% |

60% |

423% |

-95% |

|

Inversión |

-92% |

227% |

-38% |

749% |

-41% |

-25% |

-51% |

4% |

108% |

|

|

Medio oeste |

Construcción |

19% |

60% |

-22% |

55% |

-19% |

-59% |

36% |

14% |

35% |

|

Inversión |

0% |

769% |

32% |

-8% |

24% |

-92% |

322% |

341% |

-43% |

|

|

Pacífico |

Construcción |

5% |

18% |

272% |

-60% |

-17% |

-56% |

-100% |

-43% |

|

|

Inversión |

-55% |

-64% |

117% |

-56% |

253% |

-100% |

||||

|

Asia del sur |

Construcción |

294% |

-58% |

-36% |

45% |

-3% |

-64% |

-7% |

-25% |

171% |

|

Inversión |

309% |

-32% |

-26% |

102% |

-62% |

103% |

-93% |

197% |

-42% |

|

|

Sudeste de Asia |

Construcción |

101% |

28% |

-18% |

1% |

39% |

-25% |

-40% |

16% |

8% |

|

Inversión |

170% |

-33% |

61% |

-20% |

-53% |

52% |

-69% |

143% |

27% |

Fuente: Nedopil, 2024.

Asia Central y el Sur de Asia han sido las regiones que más han recibido inversiones chinas en forma de construcción, seguidas por África y América Latina. Según la metodología de Nedopil (2024), se define como inversión la adquisición de acciones en empresas existentes, mientras que la construcción se refiere a la creación de nuevos activos. En 2023, Bolivia destacó como el país con el mayor incremento de inversiones chinas a nivel global, gracias a la compra de acciones en empresas de minería de litio. A pesar de los esfuerzos previos de Bolivia para desarrollar baterías a partir de este mineral, los resultados han sido limitados.

En cuanto a la construcción de nueva infraestructura, el Puerto de Chancay en Perú ha sido un foco importante para el capital chino, especialmente en los años 2021 y 2022. En Perú, China posee importantes operaciones mineras de hierro y cobre, que podrían ser exportadas a través de este puerto. Sin embargo, es notable la alta dependencia de América Latina en la explotación de recursos naturales, con pocos avances en la generación de valor agregado o en el avance a posiciones superiores en la cadena de valor.

El proceso de industrialización no se limita únicamente a China, sino que ha promovido el progreso de diversas economías a nivel mundial. Desde el comienzo de la Iniciativa de la Franja y la Ruta (IFR) hace más de una década, China ha realizado inversiones significativas en sectores clave como logística, turismo y servicios públicos. Según las autoridades chinas, estas iniciativas están destinadas a promover el desarrollo económico y social en los países que participan en esta iniciativa.

Tabla 5

Crecimiento de la participación en IFR en diferentes sectores

|

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

Agricultura |

95% |

-57% |

73% |

-11% |

-20% |

-50% |

8% |

-51% |

|

Químicos |

125% |

83% |

-75% |

229% |

-5% |

10% |

-44% |

32% |

|

Energía |

-23% |

-5% |

-7% |

12% |

-37% |

1% |

23% |

-14% |

|

Entretenimiento |

400% |

236% |

-62% |

100% |

-88% |

-100% |

63% |

|

|

Finanzas |

-52% |

71% |

-54% |

-81% |

-22% |

-44% |

3560% |

-100% |

|

Salud |

-13% |

165% |

-79% |

136% |

-50% |

423% |

91% |

-92% |

|

Logística |

144% |

193% |

-89% |

-80% |

630% |

35% |

-77% |

-18% |

|

Minería y metales |

-1% |

1% |

201% |

-23% |

-61% |

66% |

-16% |

158% |

|

Bienes raíces |

-11% |

58% |

-20% |

2% |

-59% |

41% |

-31% |

70% |

|

Tecnología |

-81% |

146% |

45% |

-29% |

-37% |

-88% |

793% |

1046% |

|

Transporte |

-24% |

9% |

71% |

-11% |

-40% |

-27% |

18% |

-6% |

|

Turismo |

820% |

6% |

-85% |

-11% |

-100% |

7% |

||

|

Servicios públicos |

41% |

-44% |

-31% |

160% |

-63% |

169% |

-78% |

27% |

|

Otros |

-54% |

230% |

-24% |

-22% |

-49% |

-7% |

36% |

-61% |

Fuente: Nedopil, 2024.

En 2023, la Iniciativa de la Franja y la Ruta (IFR) ha experimentado un aumento en sus compromisos en áreas como tecnología, minería y bienes raíces. Los países de América Latina deben identificar los segmentos más avanzados dentro de las cadenas de valor en las que China también está involucrada. Para lograr esto, es esencial comenzar con sectores de alta producción, como minería, petróleo y agroindustria.

Actualmente, América Latina alberga el 60% de las reservas globales de litio, con Bolivia y Argentina liderando en esta área. Esta ventaja estratégica ofrece una oportunidad excepcional para negociar la fabricación de baterías en la región, en línea con los planes chinos. El litio no solo favorece la generación de energías renovables, sino que otros minerales también contribuyen a la producción de baterías para dichas energías. Aprovechando sus vastas reservas de metales críticos y estableciendo alianzas estratégicas con China y otros países, América Latina puede fomentar la transferencia de tecnología, atraer inversiones y desarrollar capacidades industriales locales. Esto impulsará tanto el crecimiento económico como la sostenibilidad ambiental en la región.

Tabla 6

Principales empresas inversionistas chinas en la IFR (2023)

|

Contemporary Amperex Tech |

15.20% |

|

Zijin Mining |

10.80% |

|

Southern Power Grid |

9.30% |

|

Zhejiang Huayou Cobalt |

8.80% |

|

China Molybdenum |

5.40% |

|

Minmetals |

5.10% |

|

Alibaba |

4.00% |

|

China Communications Construction |

3.50% |

|

Shandong Xinhai, BaoWu Steel (Baosteel) |

3.40% |

|

GEM |

3.30% |

|

Hailiang |

2.30% |

|

Bytedance |

2.30% |

|

China National Nuclear |

2.10% |

|

West China Cement |

2.10% |

|

Shenzhen Xingyuan |

1.90% |

|

Aviation Industry Corp. (AVIC)-led consortium |

1.80% |

|

Hefei Xinmei Materials |

1.70% |

|

China Communications Construction, Guangxi Beibu |

1.60% |

|

China Railway Construction |

1.60% |

|

Inventronics |

1.60% |

|

Hunan Zhongwei |

1.60% |

|

Zhonghuan International Group |

1.40% |

|

BYD |

1.40% |

|

China National Petroleum Corp. (CNPC) |

1.40% |

|

China Energy Engineering |

1.40% |

|

China National Geological & Mining Corp |

1.40% |

Fuente: Nedopil, 2024.

En cuanto a la implicación de los actores empresariales chinos, se ha observado un notable aumento en las inversiones realizadas por empresas privadas a través de la adquisición de activos o acciones de empresas ya establecidas, como se detalla en la Tabla 6. En lo que respecta a la construcción de nuevas infraestructuras en los países participantes en la iniciativa china, sigue predominando la presencia de empresas públicas de la gigante asiática, como se ilustra en la Tabla 7.

Tabla 7

Principales empresas constructoras chinas en la IFR (2023)

|

Power Construction Corp. (PowerChina) |

20.10% |

|

China Petroleum and Chemical (Sinopec) |

16.80% |

|

China National Petroleum Corp. (CNPC) |

10.10% |

|

China Railway Construction |

9.80% |

|

China Energy Engineering |

8.00% |

|

China Communications Construction |

7.80% |

|

China National Building Material |

5.70% |

|

China National Machinery Industry (Sinomach) |

5.50% |

|

State Construction Engineering |

4.70% |

|

Power Construction Corp. (PowerChina), Dongfang Electric |

3.00% |

|

China Energy Construction Corporation |

2.50% |

|

China Railway Engineering |

1.60% |

|

Minmetals |

1.60% |

|

China National Chemical Engieering |

1.50% |

|

China Three Gorges |

1.30% |

Fuente: Nedopil, 2024.

La preeminencia de las compañías públicas en la construcción de infraestructuras en China contrasta significativamente con la frecuente falta de calidad en las instituciones estatales en América Latina. Muchas de estas entidades en la región carecen tanto de la capacidad como de los materiales esenciales necesarios para cumplir con funciones básicas, como ofrecer servicios públicos de calidad en sus respectivas áreas.

En América Latina, destacan empresas estatales como Codelco en Chile en el sector minero, y Petrobras en Brasil, Ecopetrol en Colombia, Petroamazonas en Ecuador, y Pemex en México en el ámbito de los hidrocarburos. Sin embargo, estas entidades no han logrado generar suficiente riqueza para superar la trampa del ingreso medio. Además, algunos países carecen completamente de compañías públicas en ciertos sectores.

En general, la capacidad de negociación de América Latina frente a China es limitada, en contraste con la habilidad de China para atraer inversiones extranjeras a su territorio.

4. CONCLUSIONES

China, con más de una década del proyecto de la Iniciativa de la Franja y la Ruta (IFR), ha incorporado a más de 150 países en su esfuerzo por fortalecer la conectividad, el comercio, la construcción de infraestructuras y otras formas de integración. Entre las regiones que reciben más inversión y asistencia extranjera de China destacan África y el Este asiático, ambas consideradas estratégicas para el gigante asiático. En los últimos años, América Latina ha comenzado a adquirir mayor relevancia, especialmente desde 2018, y más recientemente debido a recursos como el litio. Los sectores económicos clave para la inversión china incluyen el transporte, como puertos, carreteras, trenes y aeropuertos, así como las energías verdes, como la eólica y solar.

En 2023, se observó un notable aumento en la inversión en Sudamérica, particularmente en la adquisición de activos de litio en Bolivia. Además, destaca la inversión en el Puerto de Chancay en Perú, iniciada hace algunos años. Sin embargo, los niveles de inversión en la región aún son inferiores a los de otras áreas. Un factor a considerar es la creciente aversión al riesgo por parte de China; es decir, fracasos en proyectos en países como Pakistán y Sri Lanka, debido a terrorismo o problemas de pagos, han llevado a China a ofrecer proyectos más pequeños en la actualidad.

Este contexto debe ser tenido en cuenta por los gobiernos de América Latina, quienes deben mejorar sus fortalezas internas para negociar mejor las oportunidades ofrecidas por la IFR. Las naciones latinoamericanas deben aprovechar sus recursos naturales de manera similar a como lo hizo China y posteriormente agregarles valor. Es esencial que el desempeño de las entidades gubernamentales y la capacidad de negociación de los líderes políticos en América Latina mejoren sustancialmente para atraer las inversiones necesarias en la región. De esta manera, se evitará que las inversiones sean percibidas como meros instrumentos de corrupción que benefician únicamente a los gobernantes en detrimento del interés nacional.

REFERENCIAS

Alarco, G. & Castillo C. (2018). América Latina en la trampa de los ingresos medios o del lento crecimiento. Análisis económico, 33(82), 5-29. Recuperado en 07 de julio de 2024, de http://www.scielo.org.mx/scielo.php?script=sci_arttext&pid=S2448-66552018000100005&lng=es&tlng=es.

Anguiano, E. (2020). Rivalidad China-Estados Unidos y la pandemia del Covid-19 / China-US rivalry and the covid-19 pandemic. EconomíaUNAM, 17(51), 86–95. https://doi.org/10.22201/fe.24488143e.2020.51.548

Beeson, M. (2018). Geoeconomics with Chinese characteristics: the BRI and China’s evolving grand strategy. Economic and Political Studies, 6, 240 - 256. https://doi.org/10.1080/20954816.2018.1498988

Bonialian, M. (2021). Relaciones económicas entre China y América Latina. Una historia de la globalización, siglos XVI-XXI. Historia mexicana, 70(3), 1231-1273.. https://doi.org/10.24201/hm.v70i3.4182

Bujosa Fluxà, S. (2020). La reforma y apertura económica de China (1978-1993): de la planificación al mercado. https://dspace.uib.es/xmlui/handle/11201/154378

Coenen, J., Bager, S., Meyfroidt, P., Newig, J., & Challies, E. (2021). Environmental governance of China's belt and road initiative. Environmental Policy and Governance, 31(1), 3-17. https://doi.org/10.1002/eet.1901

Economist Intelligence Unit (2023). China Going Global Investment Index 2023: The Belt and Road Initiative´s second decade [Archivo PDF].

FMI. (2024). Perspectivas de la economía mundial. A un ritmo constante, pero lento: Resiliencia en un contexto de divergencia. Washington D. C. Abril. https://www.imf.org/es/Publications/WEO/Issues/2024/04/16/world-economic-outlook-april-2024.

Foot, R. (2006). Chinese strategies in a US‐hegemonic global order: accommodating and hedging. International Affairs, 82, 77-94. https://doi.org/10.1111/J.1468-2346.2006.00516.X.

Gaspers, J. (2016). Germany Wants Europe to Help Shape China's Belt and Road Initiative. The Diplomat. https://thediplomat.com/2016/12/germany-wants-europe-to-help-shape-chinas-beltand-road-initiative/

ICEX (2022). Informe Económico y Comercial.

Khanal, S., & Zhang, H. (2023). Ten years of China’s Belt and Road Initiative: A bibliometric review. Journal of Chinese Political Science, 29(1), 361-395. https://doi-org.up.idm.oclc.org/10.1007/s11366-023-09873-z

Mazzocco, I., & Palazzi, A. L. (2023). Italy Withdraws from China's Belt and Road Initiative. The Center for Strategic and International Studies. https://www.csis.org/analysis/italy-withdraws-chinas-beltand-road-initiative.

Nedopil, C. (2024). China Belt and Road Initiative (BRI) Investment Report 2023. Griffith Asia Institute, Griffith University (Brisbane) and Green Finance & Development Center [Archivo PDF]. https://greenfdc.org/wp-content/uploads/2024/02/Nedopil-2024_China-BRI-Investment-Report-2023.pdf

Nouwens, M. (2023). China´s Belt and Road Initiative a Decade on. En T. Huxley, L. Kuok, Asian Pacific Regional Security Assessment 2023: key development and trends. The International Institute for Strategic Studies.

Parkinson, J. (2021). Estudos analíticos sobre o Corredor Bioceânico. Interações, 22(4), 1061-1076. https://doi.org/10.20435/inter.v22i4.3484

Paus, E. (2014). Latin America and the Middle-Income Trap. ECLAC, Financing for Development Series, No. 250. http://dx.doi.org/10.2139/ssrn.2473823

Rahman, Z. U. (2022). A comprehensive overview of China’s belt and road initiative and its implication for the region and beyond. Journal of Public Affairs, 22(1). https://doi.org/10.1002/pa.2298

Siby, K. M., & Arunchalam, P. (2018). The US-China Trade Competition: An Overview. MPRA paper No. 87236. https://mpra.ub.uni-muenchen.de/87236/

UN Comtrade Database. (s.f.). Acceso gratuito a datos detallados de comercio global. https://comtradeplus.un.org/?ReturnUrl=/data/

Xinhua. (2017). Full text of President Xi's speech at opening of Belt and Road forum. Retrieved from http://www.xinhuanet.com/english/2017-05/14/c_136282982.htm

Zheng, B. (2005). China's "Peaceful Rise" to Great-Power Status. Foreign Affairs, 84, 18. https://doi.org/10.2307/20031702

Zheng, L. (2010). Neo-colonialism, ideology or just business?: China’s perception of Africa. Global Media and Communication, 6(3), 271-276. https://doi-org.up.idm.oclc.org/10.1177/1742766510384964

Zheng, W. (2024). China’s digital silk road (DSR) in southeast Asia: Progress and challenges. Edu.sg. https://www.iseas.edu.sg/wp-content/uploads/2024/01/ISEAS_Perspective_2024_1.pdf