Revista IECOS, Vol. 24, - N° 1 - 2023, pp. 6 - 30

INVERSIÓN EN RECURSOS PARA CREAR VALOR: ¿PERO VALOR PARA QUIÉN?

INVESTMENT IN RESOURCES TO CREATE VALUE: BUT VALUE FOR WHOM?

José Salinas Ortiz ![]()

Facultad de Ingeniería Económica, Estadística y Ciencias Sociales, Universidad Nacional de Ingeniería, Lima, Perú

E-mail: josesalinas@uni.edu.pe

https://orcid.org/0009-0000-3745-6392

https://doi.org/10.21754/iecos.v24i1.1720

Recibido (Received): 06/02/2023 Aceptado (Accepted): 31/03/2023 Publicado (Published): 11/08/2023

RESUMEN

La creación de valor ha sido durante mucho tiempo un tema de gran interés en la gestión en general, y en la toma de decisiones estratégicas en particular. Aunque muchos enfoques de gestión han descrito y explicado el significado de “creación” de valor, algunos de ellos se han concentrado en mejorar las operaciones y, por lo tanto, en la “entrega” de valor: cómo alinear recursos y actividades para convertir materias primas en productos terminados. Otros enfoques se centran en la “creación” de valor para un tipo particular de partes interesadas (stakeholders). Este trabajo enfatiza la cuestión de la creación de valor como valor potencial, que gira en torno a la estrategia de la empresa; y también enfatiza la necesidad de tener un enfoque sistémico y holístico que considere a los diferentes stakeholders de la empresa. Si la gerencia no comprende el significado de valor, podría crear algo que sea irrelevante para los stakeholders. Se mostrará que, en un ambiente competitivo, para crear valor para los inversionistas en el largo plazo, la gerencia primero debe crear valor para los otros stakeholders: clientes, proveedores, empleados y la sociedad.

Palabras clave: creación valor versus entrega de valor, shareholders y stakeholders, flujo de caja neto, múltiples medidas de valor

ABSTRACT

Value creation has long been a topic of great interest in management in general, and in strategic decision making in particular. Although many management approaches have described and explained what value "creation" means, some of them have focused on improving operations and therefore in value "delivery": how to align resources and activities to convert raw materials on finished products. Other approaches have focus on the “creation” of value for a particular type of stakeholders. This paper emphasizes the question of value creation as potential value, which revolves around the company's strategy; and also emphasizes the need to have a systematic and holistic approach that considers the different stakeholders of the company. If management doesn't understand the meaning of value, it could create something that is irrelevant to stakeholders. It will be shown that, in a competitive environment, to create value for investors in the long term, management must first create value for other stakeholders: customers, suppliers, employees and society.

Keywords: value creation versus value delivery, shareholders and stakeholders, net cash flow, multiple measures of value

1. INTRODUCCION

La creación de valor ha sido durante mucho tiempo un concepto central en la gestión organizacional en general y en la toma de decisiones estratégicas en particular. (March & Simon, 1958; Howard, 1966; Capeland, Koller & Murrin, 1996; Matheson & Matheson, 1998). Aún más, como dice Koller et al., la creación de valor ha resistido la prueba del tiempo: “Alfred Marshall (en sus Principles of Economics) escribió sobre el rendimiento del capital en relación con su costo en 1890. Cuando los gerentes, las juntas directivas y los inversionistas se han olvidado estas simples verdades, las consecuencias han sido desastrosas.” (Koller et al., 2011, p.6). Así, arguye que las crisis de Market Bubbles en los 90s, la crisis financiera y económica que comenzó en el 2007, y en general las 6 o más crisis financieras de los últimos 30 años surgen debido principalmente a que las compañías y bancos se olvidaron de estos conceptos, financiando activos ilíquidos con deuda de corto plazo.

En la literatura de gestión y organización, el tema de la creación de valor se hizo complejo por su naturaleza subjetiva, múltiples niveles de análisis –individual, organizacional y social−, y por la disciplina teórica que los académicos usan para estudiarla (Lepak, Smith & Taylor, 2007). Es difícil encontrar acuerdo entre los estudiosos de estas áreas de conocimiento sobre: ¿Qué es la creación de valor, el proceso por el cual se crea valor y los mecanismos que permiten al creador de valor capturarlo?

La naturaleza multidisciplinaria del campo de la gestión/administración introduce una variación significativa en los objetivos para los que se crea el valor (partes interesadas / stakeholders) y en las fuentes potenciales de valor. Por ejemplo, los académicos en administración estratégica, gestión de recursos humanos (HRM) estratégica, marketing y emprendimiento, pueden enfatizar la creación de valor para los dueños de negocios o accionistas (Porter, 1985; Rappaport, 2006; Simon, Hitt & Ireland, 2007) o para los clientes (Kang, Morris & Snell, 2007; Priem, 2007; Jones & Sasser, 1995; Oakley, Denis, 2021), o para los stakeholders en general (Post, Preston, & Sachs, 2002; Koller & Otros, 2011). Por el contrario, los investigadores que enfatizan la gestión de recursos humanos o el comportamiento organizacional pueden enfatizar la creación de valor que se dirige a empleados individuales, grupos o equipos de empleados y organizaciones (Mortensen & Edmondson, 2023; March & Simon, 1958). Además, los académicos de las disciplinas sociológicas o económicas pueden centrarse en la creación de valor en términos de la sociedad (Lee, Peng y Barney, 2007; ONU- Global Compact, 2004) o las naciones (Porter, 1990). Si bien no es exhaustiva, esta lista destaca los diferentes objetivos o partes interesadas para quienes se puede crear valor.

De manera similar, dependiendo de la disciplina del académico, tienden a enfocarse en diferentes fuentes de creación de valor. Por ejemplo, la psicología, el comportamiento organizacional y algunos académicos de recursos humanos se enfocan en el comportamiento de individuos o grupos. Por el contrario, los teóricos de la organización, los investigadores de gestión estratégica, los académicos de gestión de recursos humanos estratégicos y los académicos del espíritu empresarial, a menudo enfatizan el nivel organizacional; además, algunos economistas, teóricos organizacionales; sociólogos examinan el nivel de análisis industrial o social.

En este artículo, nuestro propósito se circunscribe y enfoca al análisis de la creación de valor en el contexto organizacional: la empresa. En este contexto, veremos que para crear valor de forma consistente para los accionistas, primero la dirección de la empresa necesita crear valor para las otras partes interesadas de la empresa (stakeholders). Más adelante aclaramos el significado de valor para los diferentes stakeholders de la empresa, y mostraremos cómo la empresa puede crear valor para los accionistas creando valor para los demás stakeholders y que crear valor para los accionistas es el resultado y no el objetivo.

2. CREACIÓN DE VALOR Y ENTREGA DE VALOR

Además, la creación de valor en una empresa, medida por el rendimiento total a los accionistas, requiere tres perspectivas fundamentalmente diferentes pero complementarias: primero, necesitamos crear; segundo, debemos ser capaces de entregar y, finalmente, debemos proteger el valor. La creación de valor gira en torno a la estrategia de la empresa, la entrega gira en torno a las operaciones y la protección gira en torno a la gestión de riesgos (Salinas, 1994 y 2009; Strategic Decisions Group, 2002).

El desarrollo de la estrategia es función de la gestión estratégica, y realmente se trata de decidir la dirección de la organización o empresa que maximiza la creación de valor a largo plazo. Por lo tanto, el foco central para la creación de valor está dado por la calidad de las decisiones que determinan la dirección estratégica (Salinas, 1994; Barabba, 1995; Matheson & Matheson, 1998).

La entrega de valor se trata de las operaciones, el propósito es mejorar continuamente las operaciones, para servir mejor al cliente superando a la competencia (Salinas, 2009). Necesitamos mejorar continuamente midiendo el valor entregado de muchas decisiones operativas y su ejecución. Todo esto es función de la gerencia operativa, que puede contar con una rápida retroalimentación, porque las decisiones a las que se enfrenta son decisiones frecuentes, similares, pequeñas, con resultados medibles en el corto plazo. (Byers, Croth & Wiley, 1997; Porter 1996). La gestión de riesgos también debe centrarse en proteger y mejorar el valor de los accionistas, es decir, debe centrarse en la protección del valor (Shoemaker, 2002). Debe identificar la exposición al riesgo, medirla, apreciar sus consecuencias y luego desarrollar formas de gestionar los riesgos empresariales, como transferirlos o mitigarlos (Crouhy, Galai & Mark, 2000, 2006).

Muchos enfoques de gestión se han concentrado en mejorar las operaciones y, por lo tanto, en la entrega de valor. En su mayor parte, los enfoques orientados a la mejora se han centrado en los procesos de negocio, las actividades que convierten inputs en outputs (Byers, Groth & Wiley, 1997; Oakley, Denis, 2021). La gestión de calidad total, benchmarking, just in time, quality functional deployment, cross functional teaming, reengineering, VBM y otros métodos han mostrado a las organizaciones cómo "hacer las cosas bien"; es decir, a operar con eficacia y eficiencia. Podemos incluir en estos métodos, el modelo de cadena de valor, que es una herramienta importante para mejorar la implementación de la estrategia a través de una cadena secuencial y rutinaria de actividades (Porter, 1980; Woiceshyn &Falkenberg, 2008).

Si bien muchos se quejan de que sus intentos de implementar estos programas han producido resultados mixtos, el legado más grande es el de mejoras sustanciales en la calidad del producto, la duración del ciclo, la gestión de inventarios y el servicio al cliente. Según la mayoría de las medidas, las mejoras operativas tanto en la fabricación como en los servicios han elevado el nivel de lo que los clientes y accionistas ven como aceptable.

Muchas corporaciones reportaron beneficios de estos programas. Por ejemplo, Xerox Corporation se encontró en una seria situación competitiva con una serie de nuevos Challengers asiáticos que eran rentables vendiendo fotocopias de alta calidad en EE. UU. a precios inferiores al costo de producción de Xerox a finales de los 70. Asombrado por este desarrollo, Xerox adoptó benchmarking como un método de toda la organización para mejorar una serie de sus operaciones deficientes. Xerox aprendió muchas mejoras de calidad directamente de su socio japonés, Fuji Xerox.

Aproximadamente al mismo tiempo, Motorola adoptó su famoso enfoque "six sigma" para eliminar los problemas de calidad de sus productos, lo que tuvo resultados dramáticos en el balance final. Posteriormente, General Electric anunció un importante programa de mejora de la calidad. En efecto, muchas empresas en USA y en Europa han pasado por una revolución en la mejora operativa, tal como lo hicieron sus contrapartes en Japón antes que ellas. Han aprendido a “hacer las cosas bien”. Sin embargo, ninguna cantidad de excelencia en el diseño o agilidad de fabricación o servicio al cliente que los deje boca abierta puede salvar a una empresa cuya gestión estratégica -los decisores- la dirigen a "hacer las cosas equivocadas", es decir desarrollar productos no deseados o que no tiene capacidad de comercialización. Entonces, para crear valor de manera consistente y continua, la empresa debe correr bien en un camino bien elegido, usando la metáfora de un corredor. Pensar en correr bien como lo operativo, y elegir el camino correcto es todo relacionado a la estrategia: decidir el rumbo de la empresa.

3. LOS ELEMENTOS DE CALIDAD DECISIONAL

Cuando se busca tomar el camino correcto, se está tomando decisiones, y el propósito de la toma de decisiones, tanto a nivel personal como corporativo, es llegar a algo a lo que las personas le asignan valor. Pero como señaló Howard, hace mucho tiempo: "¿Cómo vas a determinar qué resultados son buenos y cuáles son malos?" ¿Qué decisiones crean valor?

El problema es que muchas veces la medida del valor no es clara porque muchos valores compiten por la atención en el proceso de toma de decisiones, especialmente a nivel corporativo. Todo el mundo está de acuerdo en que las decisiones deben crear valor, pero la pregunta clave es ¿para quién?

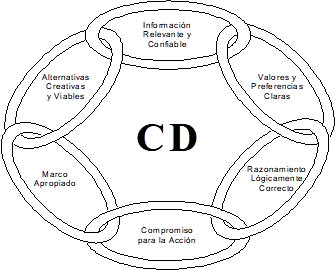

Comprender los valores y las preferencias que se utilizan en la toma de decisiones es importante para evitar confusiones y desacuerdos entre los diferentes miembros de la organización y quienes la implementarán. Los decisores, responsables en la asignación de recursos, deberían tener un enfoque holístico para lograr una toma de decisiones de calidad en toda organización. Lamentablemente, casi las tres cuartas partes de las empresas no tienen un enfoque corporativo formal para tomar decisiones importantes y complejas (Neal & Spetzler, 2015). Por lo que el primer paso es definir cómo es una buena decisión. El enfoque de Calidad Decisional (CD), es un proceso que define una decisión de alta calidad como el curso de acción que captura el mayor valor, dada la incertidumbre y complejidad del mundo real (Salinas, 1994 y 2009; Spetzler, C., Winter, H. & Meyer, J., 2016). Este enfoque de CD establece seis requisitos que caracterizan a toda decisión de alta calidad; uno está relacionado a los valores, como se ilustra en la Figura 1. La metáfora de una cadena enfatiza que ningún eslabón/requisito es más importante que otro en términos del producto final: la decisión (Salinas, 2009). Si algún eslabón falla, no hay cadena o calidad de decisión.

Figura 1

La cadena de calidad decisional (CD)

|

Nota: Usar la cadena de calidad decisional enfatiza que la calidad de decisión está dada por el eslabón más débil. Tomado de Calidad Decisional: reingeniería del proceso de toma de decisiones estratégicas, por J. A. Salinas Ortiz, 1994, Encuentro Semana de la Calidad 1994, SNI, Lima, Perú.

Los seis requisitos de CD que caracterizan a cualquier decisión de alta calidad son:

Marco apropiado. ¿Están trabajando en la decisión correcta? ¿Tienen un propósito claro? ¿Es su perspectiva lo suficientemente amplia? ¿Tienen un alcance bien definido?

Alternativas creativas y factibles. ¿Han buscado las mejores maneras de resolver el problema? ¿Han generado alternativas claras, creativas, realistas y atractivas de las cuales escoger la que probablemente logre lo máximo de lo que se quiere?

Información relevante y confiable. ¿Saben qué información es importante para tomar la decisión? ¿Tienen información buena e insesgada donde es importante? ¿Están considerando los factores críticos, incertidumbres e intangibles?

Valores y preferencias claros. ¿Han hecho explícito cómo medirán el valor cuando comparen alternativas? ¿Han equilibrado los valores y preferencias de los diferentes stakeholders de la organización? ¿Han valorado sus preferencias con respecto a resultados conflictivos, al tiempo y al riesgo?

Razonamiento lógicamente correcto. ¿Han desarrollado un enfoque de evaluación lógicamente correcto y transparente que combina alternativas, información y valores para permitir comparaciones basadas en el riesgo y el rendimiento de cada decisión? ¿Han usado un método lógico y bien estructurado para considerar la incertidumbre?

Compromiso con la acción. ¿Han desarrollado la comprensión organizativa y el apoyo necesarios para implementar la alternativa preferida? ¿Han involucrado a todos los Stakeholders en la decisión desde el comienzo para construir Propiedad y compromiso para la acción?

Dado que el propósito de este artículo es aclarar el significado de valor para las diferentes partes interesadas, la siguiente sección ilustra el requisito de relevancia de valores y preferencias claros.

4. IMPORTANCIA DE VALORES Y PREFERENCIAS CLAROS

Para lograr calidad relacionada con los valores y preferencias, es esencial definir los valores en términos de los criterios de decisión de la organización y evaluar en qué medida es posible establecer preferencias entre estos criterios. Howard, el padre de la disciplina del análisis de decisiones, estableció tres tipos de preferencias en 1966 (Howard 1966). Los tres tipos de preferencias surgen en casi todos los problemas de decisión estratégica:

1. Preferencias entre resultados a corto y largo plazo: ¿Cómo valoran las personas los resultados de hoy en relación con los resultados futuros? Es decir, Valor relativo de resultados dependiendo de cuando ocurren (preferencias con respecto al tiempo).

2. Preferencias entre riesgo y rentabilidad: ¿Cuánta rentabilidad están dispuestas a sacrificar las personas para evitar el riesgo? Rentabilidad versus riesgo (preferencias con respecto al riesgo).

3. Preferencias entre resultados conflictivos: ¿Hasta qué punto un determinado resultado es más valioso que otro? ¿Cuál es el valor relativo de cada uno de los diferentes tipos de resultados financieros y no financieros (ej., Empleo vs Crecimiento de ganancias por acción, Contaminación vs. Rentabilidad)?

El foco de este artículo es la última de estas relaciones que cobra relevancia en situaciones donde es posible obtener resultados diferentes, muchas veces conflictivos, dadas las diferentes expectativas de los stakeholders de la organización. (Mitchell et al., 1997). Para que los decisores comparen estos resultados conflictivos, deben identificar a las partes interesadas y sus expectativas y asignar valores específicos a esos resultados. En muchos problemas económico-financieros, los decisores pueden expresar los resultados en términos monetarios, simplificando las comparaciones relativas (Salinas 2009). Sin embargo, esto no siempre será posible. Si los decisores no asignan valores de manera transparente, el significado de valor no será lo suficientemente claro dentro de un contexto específico y los decisores pueden elegir una alternativa que no sea la mejor para la organización, la que maximice la creación de valor.

Por ejemplo, durante casi cinco años, una organización de atención médica estuvo indecisa sobre la mejor ubicación para su nueva clínica. Las ubicaciones alternativas para esta nueva clínica fueron las Comunidades A y B, a 10 kilómetros de distancia entre sí. El equipo decisor había estudiado el problema a fondo con la ayuda de pronósticos financieros y análisis detallados. Sin embargo, el equipo no podía tomar una decisión y solicitó más análisis financiero bajo diferentes supuestos. Después de aplicar los principios de calidad de decisión, el equipo se dio cuenta de que la esencia de la decisión correcta no estaba en las proyecciones financieras sino en la clarificación de valores. La mayoría de los médicos (decisores) vivían en la Comunidad A, mientras que los pacientes vivían en la Comunidad B. Así, la pregunta principal era la siguiente: ¿A qué conveniencia se suponía que debía atender la clínica? Enfrentar esta pregunta implicó directamente evaluar valores y ayudó al equipo a tomar la decisión.

En organizaciones donde diferentes grupos de personas con diferentes perspectivas, valores y preferencias deben tomar decisiones, cada esfuerzo hacia la clarificación del valor es importante porque el concepto de valor es subjetivo (Bowman & Ambrosini, 2000). Además, el valor es la piedra angular de una nueva visión empresarial que emerge en un mundo global, y la medida de valor va más allá del valor económico. El enfoque y criterios de ESG (ESG por sus siglas en inglés: environmental, social, and governance) se está convirtiendo rápidamente en una parte integral de la estrategia empresarial y la medición del rendimiento: creación de valor. Los ejecutivos están comenzando a pensar de manera más creativa sobre el valor, cómo identificarlo, cómo crearlo y cómo comunicarlo, en lugar de simplemente buscar formas de reducir costos o minimizar el riesgo (Copeland, Koller & Murrin, 1996; Stewart 1991). También están aprendiendo a utilizar los recursos y activos de una empresa para crear valor para los diferentes grupos de interés (clientes, proveedores, accionistas y la sociedad).

Dentro de un entorno de monopolio natural con ingresos fijos, la minimización de costos conduce a la maximización del valor, los activos se pueden administrar mediante presupuestos retrospectivos y la toma de decisiones se puede basar en la reducción de costos. Sin embargo, ese entorno está cambiando rápidamente. Hoy en día, los ejecutivos se enfrentan a un aumento sin precedentes de la competencia, la diferenciación de productos, la obsolescencia de activos y la conciencia medioambiental y social (ESG). Los métodos tradicionales para administrar los activos de una empresa ya no son apropiados para enfrentar esos desafíos.

Desafortunadamente, cuando las personas hablan de valor, sólo consideran el valor para algunos de los stakeholders, ignorando a los demás. Por ejemplo, para los profesionales de marketing, es importante crear valor para el cliente, lograr la satisfacción del cliente, y las ganancias fluirán casi automáticamente. Sin embargo, los ingenieros consideran el desempeño técnico como el tema clave porque ése es el camino para la reducción de costos y la mejora de la competitividad. En contraste, los gerentes de calidad enfatizan la creación de calidad, y así sucesivamente.

La verdad es que, si una organización tiene como objetivo crear valor para sus accionistas a largo plazo, primero debe crear valor para sus otros stakeholders. Así, si cada acción o decisión que se toma dentro de una organización genera valor, los decisores deben responder las siguientes preguntas: ¿Quiénes son los stakeholders que se beneficiarán del emprendimiento? ¿Cómo perciben y miden el valor? Y deben equilibrar las necesidades y los deseos de los stakeholders clave, lo que requiere entender las clases de aportes que cada parte interesada proporciona y la clase de resultados que esperan (que valoran). Se requiere un enfoque de sistema holístico que amplie la perspectiva de pensar en los accionistas a pensar en todos los stakeholdres.

En las siguientes secciones, estas preguntas se responderán en términos generales y se realizarán algunos comentarios adicionales sobre cómo se puede percibir y medir el valor en situaciones específicas. Estos aspectos pueden asumir formas particulares en diferentes contextos comerciales y para diferentes stakeholders. Finalmente, quedará claro que la creación de valor para un stakeholder no genera conflictos con otra; por el contrario, a la larga, la creación de valor para cada stakeholder se vuelve complementaria.

5. STAKEHOLDERS DE LA ORGANIZACIÓN

Identificar a todos los stakeholders de la organización, que esperan recibir algún valor de ella, es crucial, como señalamos anteriormente. Ha habido una serie de puntos de vista diferentes acerca de quién es un stakeholder. Comenzando con la definición restringida del memorando del Instituto de Investigación de Stanford (SRI, por sus siglas en inglés) en 1963 (citado en Mitchell et al., 1997:858), diciendo que los stakeholders son “aquellos grupos sin cuyo apoyo la organización dejaría de existir”, hasta la más amplia y clásica definición de Freeman (1984), “una parte interesada en una organización es cualquier grupo o individuo que puede afectar o es afectado por el logro de los objetivos de la organización”. Estas visiones, entre muchas otras, enfatizan las características de los stakeholders que los hacen ser objeto de interés de los gerentes, y pueden ayudar a las organizaciones a evitar problemas e incluso potenciar la creación de valor.

Mitchell, Agle & Wood (1997) proponen una teoría de identificación de los stakeholders basada en tres atributos: poder, legitimidad y urgencia, para identificar diferentes clases de stakeholders, en función de la posesión de uno, dos o los tres atributos. Y argumentan que (Proposición 1, p. 873) “la prominencia de las partes interesadas estará positivamente relacionada con el número acumulativo de atributos de las partes interesadas –poder, legitimidad y urgencia– que los gerentes perciban que están presentes”.

Aquí argumentamos que la prominencia de los stakeholders para los gerentes (decisores), en su esfuerzo de creación de valor, no sólo depende de esos atributos, también depende del potencial para la creación de valor. Esta propuesta nos puede ayudar en el proceso de toma de decisiones para identificar a los stakeholders y tomar decisiones considerando qué valor y para quién lo está creando la empresa. Después de identificar a los stakeholders, los decisores deben comprender el significado de valor para cada grupo; de lo contrario, la empresa podría generar algo sin valor para los stakeholders. Una vez que los decisores han respondido estas preguntas, pueden obtener medidas concretas de valor para juzgar la calidad de las decisiones cuando se relacionan con la asignación de recursos y luego elaborar comparaciones entre ellas.

Los decisores también deben responder otras preguntas importantes: ¿Cuáles son los proyectos, activos o negocios con mayor potencial para crear valor? ¿Cuál es la mejor estrategia para cada negocio en un entorno incierto? ¿Cuál es el valor incremental al asignar recursos a cada negocio? ¿Cómo pueden los líderes comunicar y traducir valor en la estrategia corporativa para lograr la alineación en cada nivel del proceso de toma de decisiones?

Las nuevas condiciones ambientales (mercados abiertos, desregulación y competitividad, cuidado del medio ambiente) en muchos países, como Perú, obligan a las empresas a prever más allá de la gestión de costos. Muchas empresas asumen e implementan el enfoque de administración de costos a través de programas, como calidad total, just in time (justo a tiempo), reingeniería, outsourcing (subcontratación) y downsizing (reducción), y buscan, descubren y exploran nuevas fuentes para la creación de valor. Es necesario desarrollar una comprensión de cómo los decisores crean y entregan valor a las partes interesadas de la empresa. La disciplina del Análisis de Decisiones ofrece un marco para la toma de decisiones que maximiza la creación de valor recibido por los stakeholders debido al uso de recursos organizacionales para apoyar la visión y estrategia de la corporación. (Howard & Matheson, 1984; Mathenson & Matheson, 1998; Salinas, 2009).

Para lograr todos estos objetivos, los decisores deben comprender el concepto de valor para cada stakeholder y definir una medida que resuma de manera consistente la creación de valor para todos ellos. A medida que la economía mundial cambia de un entorno regulado a uno competitivo, las preguntas fundamentales sobre la creación de valor desafían las ideas de gestión con respecto a la asignación de recursos. ¿Cómo influyen las decisiones de inversión en el valor creado para los accionistas, clientes, empleados, proveedores y la sociedad en general?

6. VALOR PARA LOS ACCIONISTAS

En un mundo competitivo, donde las habilidades competitivas son necesarias para lograr el éxito, la pregunta fundamental, como se dijo antes es la siguiente: ¿Quiénes son los stakeholders de la empresa y qué esperan de la empresa? Además, la competitividad también cambia los perfiles de los accionistas y lleva a la siguiente pregunta: ¿Quiénes son los accionistas y qué esperan como retorno de su inversión? Los gerentes de negocios y los inversionistas encuentran que la inversión en empresas desreguladas puede ser atractiva, pero al mismo tiempo, riesgosa. Por lo tanto, el rango de posibles retornos es amplio. Existe un potencial lado positivo para ganar más que los rendimientos regulados, pero también existe la posibilidad de perder valor (dinero).

Los inversores aportan capital a la empresa y, a cambio, esperan aumentar el valor de su inversión (riqueza) y obtener mayores beneficios (ingresos). Los inversores pueden apreciar esta medida de valor. La fuente de este valor económico es el flujo de caja neto (FCN) después de impuestos. Cuanto mayor sea el flujo de caja, mayores serán los dividendos (ingresos) y el valor de las acciones (riqueza); en consecuencia, las organizaciones crearán mayor valor para sus accionistas. Y veremos que, para crear este valor de manera consistente, primero debemos crear valor para los demás stakeholders.

Si una empresa no puede crear ese valor, los accionistas pueden vender sus acciones, lo que afectará negativamente a la empresa. Sin embargo, la mayoría de los líderes en el pensamiento basado en el valor están de acuerdo con el concepto fundamental de medir el valor mediante el descuento de las perspectivas futuras (FCN) por tiempo y riesgo para determinar el valor equivalente. También están de acuerdo en que maximizar el valor de los accionistas es o debería ser el objetivo fundamental de todos los negocios (Mathenson & Matheson, 1998; Copeland, Koller & Murrin, 1994; Koller, T., Goedhart, M., & Wessels, D., 2010) y no viene a expensas de los otros stakeholders. No estamos diciendo que la creación de valor para el accionista sea el único deber de la organización (Jensen, 2001), pero, a la larga, los decisores no pueden ignorar a los demás stakeholders; si lo hacen, verán caer el precio de las acciones de sus empresas.

Por esa razón, las organizaciones deben utilizar el valor presente neto (VPN) del flujo de caja como medida para evaluar la creación de valor futuro para los accionistas en cada decisión comercial. El VPN se representa en términos matemáticos de la siguiente manera:

VPN del FCN = VPN (FCNi) (1)

FCNi = Ingresosi – Costos Totalesi – Inversióni (2)

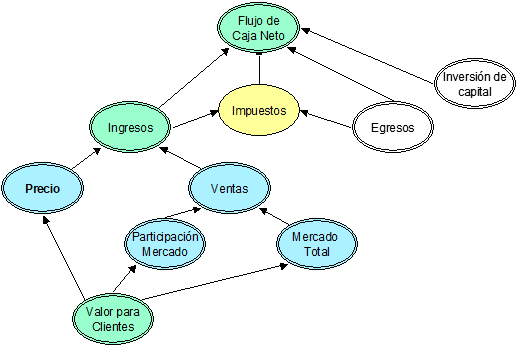

Esquemáticamente, las organizaciones pueden visualizar estas relaciones a través de un diagrama de influencias (ver Figura 2). El diagrama de influencia es una herramienta conceptual que ayuda a comprender y evaluar las experiencias de los ejecutivos y de sus expertos. El diagrama muestra todas las variables/factores relevantes para el problema; la dirección de las flechas ilustra la influencia (Howard & Matheson, 2005.1 y 2005.2; Salinas, 2009, cap. 7). Este diagrama muestra que los ingresos, los costos totales, los impuestos y la inversión de capital influirán en el FCN en cualquier momento en el futuro.

Figura 2

Determinación del FCN

|

El VPN del flujo de efectivo es una medida de valor única, que incorpora no solo los intereses de los accionistas sino también los de los clientes, empleados, proveedores y la sociedad en general, como se verá más adelante. Además, cuando una empresa utiliza una medida de desempeño intermedia como criterio para la toma de decisiones, puede destruir valor para los accionistas. Este fue el caso de las Empresas Prestadoras de Salud (EPS) en Perú. Cuando se creó el Sistema Privado de Salud, las EPSs vieron la participación de mercado como una medida de valor y, por lo tanto, trataron de ganar la mayor participación. Así, ofrecían servicios de calidad a menor precio, generando valor para sus clientes, pero los ingresos generados no alcanzaban a cubrir los costos, lo que generaba un FCN negativo y destruía valor para los accionistas (Salinas, 2002).

En las siguientes secciones, se hará evidente que, para crear valor para los accionistas en el largo plazo, en primer lugar, una organización debe crear valor para los demás stakeholders. En términos de FCN, la creación de valor para los otros stakeholders influye en los ingresos y/o costos de la organización. Significa que se requiere tener un enfoque sistémico holístico que considere a todos los stakeholders de la empresa, y no solo a uno de ellos.

7. VALOR PARA LOS CLIENTES

En un mundo competitivo, los clientes tienen muchas opciones de qué comprar y dónde comprarlo. Las medidas de lealtad del cliente, como la retención de clientes y la participación de mercado, son factores clave que influyen en el valor de las acciones de una empresa. Los clientes se preocupan por el “valor” que les puede generar un determinado producto/servicio. No les preocupan los esfuerzos y las inversiones de la empresa para producirlo. Así, una empresa debe crear valor para sus clientes a través de la mejora de la calidad de sus productos/servicios, precios, tiempo de reacción, servicio postventa, competencia o utilidad neta, o una combinación de estos elementos. Si la empresa es capaz de crear valor para sus clientes, podría aumentar su participación de mercado, aumentar el tamaño del mercado y, por tanto, aumentar sus ventas; pero también podría cobrar precios más altos y así lograr ingresos totales más altos en cada segmento de clientes. La Figura 3, nuestra como el tamaño del mercado y la participación en el mercado influyen en las ventas; y, las ventas y el precio de mercado influyen en los ingresos totales del FCN. Y sabemos que el FCN es la fuente para la creación de valor para los accionistas.

Figura 3

Influencia de la creación de valor para los clientes en los determinantes de los ingresos del FCN

|

Xerox, una empresa que es famosa no sólo por sus innovaciones de productos, sino también por sus innovaciones de gestión, como la evaluación comparativa y la gestión de suministros, es un ejemplo. Al crear valor para sus clientes, Xerox formuló un conjunto de principios igualmente innovadores (Jones & Sasser, 1995, p. 91):

1. Los productos de alta calidad y los servicios relacionados generan altos niveles de satisfacción del cliente.

2. Los altos niveles de satisfacción del cliente llevan a un aumento en la lealtad del cliente.

3. A largo plazo, la lealtad del cliente se convierte en el factor más importante para el desempeño financiero.

Es necesario un cambio de paradigma en el movimiento de la calidad, es decir, pasar de “cero fallas” a “cero deserciones del cliente” como condición esencial para sobrevivir en un mundo competitivo (Reichheld & Sasser, 1990).

El vínculo entre la creación de valor para los clientes y los ingresos es inequívoco. Si la empresa no puede hacer algo que cree valor para sus clientes y mejore la calidad de sus vidas, las posibilidades de éxito comercial son escasas o nulas. Sin embargo, las organizaciones no deben centrar la atención sólo en un stakeholder, el cliente, lo que influye principalmente en los ingresos del FCN. Como vimos en el caso de las EPS, que solo se enfocaron en la participación de mercado, pudieron crear valor para sus clientes, pero los ingresos generados no pudieron cubrir los costos y destruyeron valor para los accionistas.

Veremos que existen métodos particulares para crear valor para los otros stakeholders influyendo no solo en los ingresos del FCN sino también en los costos totales, es necesario un enfoque holístico.

8. VALOR PARA LA SOCIEDAD

Las empresas deben crear valor para la sociedad, pero ¿qué significa ésto? Primero, las comunidades locales buscan organizaciones compuestas por ciudadanos responsables. En países desarrollados y en vías de desarrollo, organizaciones especializadas y el público en general están evaluando a las empresas en relación con su responsabilidad social corporativa, su impacto en el medio ambiente o en qué medida contribuyen a resolver problemas sociales, y no sólo en términos de su desempeño financiero. Este es el espíritu de la inversión socialmente responsable o sostenible, que tiene en cuenta criterios medioambientales, sociales y de gobierno corporativo, ESG. Los criterios de ESG se están convirtiendo rápidamente en una parte integral de la estrategia empresarial y la medición del rendimiento.

Pero han existido varias experiencias, alrededor del mundo, que podrían considerarse como antecesoras de ESG, múltiples grupos de presión que exigieron que las empresas respeten los principios éticos en relación con el medio ambiente y los problemas sociales. Estos grupos expresaron presión a través de boicots e investigaciones legales lideradas por representantes de los Congresos en todo el mundo. En el Perú tuvimos una experiencia en los años 90, en que la oposición de la comunidad a la ubicación de la planta de la Empresa Lucchetti en los Pantanos de Villa, un área natural protegida en Lima, a través de boicots a sus productos, así como la presión para iniciar acciones legales contra la empresa y la exigencia de cerrar la planta productiva, terminaron con su cierre.

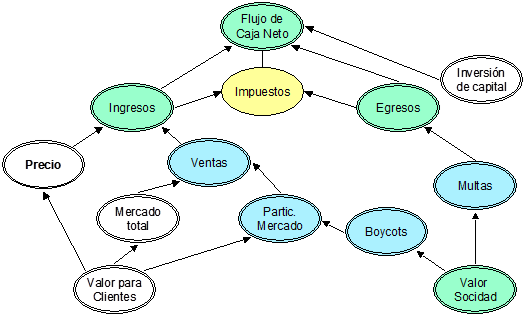

Todas estas acciones se expresarán en los FCN futuros de las organizaciones. En cuanto a los ingresos, los boicots afectarán la participación de mercado y el volumen de ventas, reduciendo los ingresos y, en consecuencia, reduciendo el FCN. Con respecto a los costos, las multas y otras sanciones aumentarán el gasto, como se ilustra en la Figura 4. Por supuesto, el mundo corporativo seguramente sería un lugar mejor si las empresas no necesitaran ser presionadas para ser honestas y morales.

Figure 4

La influencia de la creación de valor para la sociedad en los ingresos y egresos del FCN

|

La buena noticia es que cada vez más las corporaciones están prestando más atención al impacto general de sus decisiones sobre las partes interesadas clave de su organización, las cuales exigen acciones ambientales, sociales y de gobierno corporativo (ESG). Se vuelve urgente que esta atención se vea reflejada en sus estrategias y tácticas empresariales. Además, están siendo evaluadas y calificadas con estos criterios, así tenemos el índice S&P 500 ESG, y se puede apreciar como esta calificación influye en la evaluación que hacen los inversores de las corporaciones. Un ejemplo claro fue lo que sucedió el 18 de mayo de 2022, cuando Tesla fue removida del índice S&P 500 ESG, y ese mismo día las acciones de Tesla cayeron 6%. Además, existen compañías consultoras orientadas a ayudar a las corporaciones a priorizar los temas ESG ofreciendo una visión completa y holística, que vean más allá de la calificación ESG, que conecten sus estrategias de personal, riesgo y capital de la empresa, y consideran que los criterios ESG son una oportunidad que beneficia tanto a su organización como a la sociedad.

9. VALOR PARA LOS PROVEEDORES

Las empresas también deben crear valor para sus proveedores. Es importante establecer relaciones ganar-ganar (win-win) entre empresas y proveedores. Sin embargo, muchas empresas no han hecho nada más que repetir esta afirmación popular. El énfasis todavía está puesto en "¿Qué hay para mí?" Por lo tanto, debido a que las empresas creen que ciertas acciones pueden agregar valor para sus clientes, deben creer que los proveedores pueden contribuir a ese objetivo ayudándolos a crear calidad, reducir costos y tiempos de reacción y mejorar la tecnología. El quid pro quo para los proveedores es una relación cliente/comprador leal que contribuye a aumentar las ganancias a largo plazo.

Por ello, las empresas deben responder con un compromiso recíproco en sociedad con sus proveedores. Esto implica ofrecer asistencia específica y activa en temas de calidad, costos y rentabilidad, áreas en las que las empresas podrían tener más experiencia y profesionales mejor capacitados que sus proveedores. Esto se convertiría en una forma confiable para que la empresa cliente se ayude a sí misma.

El nivel de asistencia activa y concreta entre las empresas cliente y proveedora es la característica que diferencia entre las asociaciones exitosas y las asociaciones simplemente formales. Las empresas clientes deben proporcionar a sus proveedores herramientas poderosas para la mejora de la calidad del producto, la reducción de costos y tiempos, el desarrollo y diseño organizacional y el empoderamiento del personal. Por otro lado, los proveedores deben ofrecer, de manera recíproca, asistencia concreta y activa. Esto puede incluir participar en el diseño del producto, sugerir ideas valiosas relacionadas con la ingeniería y los costos, y definir especificaciones significativas y mutuamente aceptables. Por lo tanto, la asistencia incluye todas las áreas donde las habilidades de los proveedores pueden ser mejores que las habilidades de los clientes y, por lo tanto, pueden contribuir a mejorar la productividad, reducir los tiempos de diseño, mejorar la competitividad y aumentar las ganancias.

Las organizaciones deben hacerse las siguientes preguntas: ¿Por qué una empresa cliente debería invertir tiempo y recursos humanos vitales asesorando a sus proveedores asociados? ¿Por qué los proveedores deberían invertir tiempo y recursos humanos vitales para ayudar a sus clientes asociados? La respuesta a la primera pregunta es que ésta es la mejor forma en que cualquier empresa puede ayudarse a sí misma a mejorar la calidad y reducir costos y tiempos significativamente. La empresa podrá percibir el valor agregado por su proveedor y podrá transferir ese valor a sus propios clientes; como consecuencia directa, la empresa incrementará sus ingresos y, por tanto, incrementará sus beneficios. La respuesta a la segunda pregunta es que ésta es la mejor manera para que una empresa cree valor para sus clientes, asegure su lealtad y obtenga mayores ganancias. Además, la asistencia recíproca es la esencia de la buena voluntad, la asociación y la lealtad. Todo lo anterior es la base para la creación de valor en forma continua y a largo plazo.

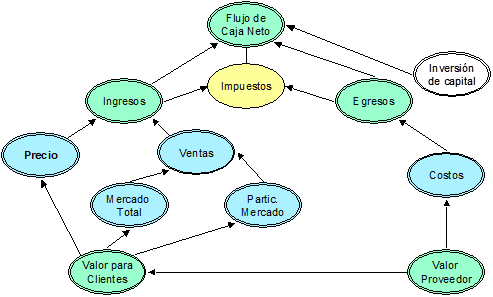

En términos de FCN, si la empresa es capaz de crear valor para sus proveedores, sus costos disminuirán; por lo tanto, el flujo de efectivo aumentará. Al mismo tiempo, la empresa crea valor para sus clientes a través de productos/servicios de mejor calidad (ver Figura 5). Como se mencionó anteriormente, este mayor valor para los clientes aumentará los ingresos y fortalecerá el aumento de FCN, y como sabemos es la fuente para crear valor para los accionistas.

Figure 5

La influencia de la creación de valor para los proveedores en los ingresos y egresos del FCN

|

10. VALOR PARA LOS EMPLEADOS

Las empresas también deben crear valor para sus empleados, ellos quieren trabajar para compañías que no sólo les ofrece buenos salarios, ellos quieren trabajar para compañías que los traten con dignidad, que inviertan en su educación, que toman responsabilidad por sus decisiones y operaciones en términos de ESG. Si no lo hacen, sus empleados no estarán satisfechos, su productividad no será óptima y cuestionarán y bloquearán la implementación de las decisiones o quizás se vayan de la compañía, y todo esto tendrá efectos en el FCN y por tanto en la generación de valor para los accionistas.

Como ya se ha dicho, debemos tener un enfoque holístico que considere a todos los stakeholders. Así podemos decir que, sin empleados satisfechos y productivos, no existirán clientes satisfechos (Heskett, Jones, Loveman, Sasser y Schlesinger, 1994). Esto es especialmente cierto en las industrias de servicios, como señalan Brown y Lam en su metaanálisis. Sus hallazgos revelaron que, en los 28 estudios examinados, los niveles más altos de satisfacción laboral de los empleados estaban relacionados con niveles más altos de satisfacción del cliente, así como con una calificación más alta de la calidad del servicio por parte del cliente (Brown & Lam, 2008).

Todo esto significa que la empresa debe satisfacer las expectativas de los empleados de trabajar en un lugar adecuado; con salarios justos; y con cierta independencia administrativa, financiera y de gestión, en particular para aquellos empleados en contacto permanente con los clientes, para que sientan que la empresa respalda sus decisiones, aunque ello implique un aumento de costos en el corto plazo. En un sentido amplio, las empresas deben empoderar a los empleados de forma real y concreta para que puedan percibirlo con claridad. Por ejemplo, con las quejas de los clientes, la gerencia debe tener cuidado y no adoptar la máxima tradicional de que “el cliente siempre tiene la razón”. Cuando la gerencia se pone del lado del cliente, el resultado puede ser desmoralizador para los empleados, y cuando los empleados no están satisfechos, es más probable que brinden peores servicios al cliente y, en última instancia, no satisfagan al cliente.

Entonces, el objetivo de crear valor para los empleados (satisfacción laboral de los empleados), y para los clientes y accionistas son, a la larga, complementos no sustitutos. La Figura 6 muestra cómo la creación de valor para los empleados, manteniéndolos satisfechos, influirá en su productividad a largo plazo y, por lo tanto, reducirá los costos operativos y los costos totales de la empresa, y en consecuencia aumentará el FCN. Además, retener empleados empoderados dará como resultado un mejor servicio al cliente y se traducirá en una mayor satisfacción del cliente, y esto creará una mayor participación de mercado que influirá en las ventas y los ingresos y, por lo tanto, en el FCN fuente de generación de valor para los accionistas.

Figura 6

La influencia de la creación de valor para los empleados en los costos y en la generación de valor para los clientes

|

Todos estos análisis sugieren que cuando se toma la decisión para crear valor la gerencia debe considerar a todas las partes interesadas y sus expectativas. Si una decisión puede crear valor para el cliente, pero también crea sentimientos de insatisfacción en los empleados (por ejemplo, cambios en el horario de trabajo), la gerencia puede querer considerar cómo implementarla para minimizar esos sentimientos, si es que la implementan. Entonces, la máxima de que el cliente lo es todo, no es cierta.

11. CONCLUSIONES

Si bien este enfoque sistémico holístico parece intuitivamente fácil de apreciar, la mayoría de empresas lo ignoran en la práctica, al igual que los académicos. Por ejemplo, muchas empresas invierten sumas altas en consultoría para ver cómo lidiar con las comunidades alrededor suyo, pero raramente se toman la molestia de preguntarles qué es lo que esperan (qué valoran) para ser capaces de generarlo. Cuando los altos ejecutivos piensen sistémicamente, naturalmente consideraran a los diferentes stakeholders y su relación con los flujos de caja y el objetivo de generar valor para los accionistas. Cuando tomen decisiones sobre cómo generar valor para un stakeholder, se preguntarán ¿Cómo esto podría impactar en los otros stakeholders? Un enfoque sistémico integrador se refuerza a sí mismo, se pensará en la creación de valor de manera holística, se actuará consistentemente y la generación de valor para todos los stakeholders se hará más consistente y la bola de generación de valor se hará más grande. Y todo ello tendrá como resultado un rendimiento mayor para los accionistas.

Bowman, C., & Ambrosini, V. (2000). Value creation versus value capture: Toward a coherent definition of value in strategy. British Journal of Management, 11(1), 133-142. https://doi.org/10.1111/1467-8551.00147

Brown, S. P., & Lam, S. K. (2008). A meta-analysis of relationships linking employee satisfaction to customer response. Journal of Retailing, 84(3), 243-255.

https://doi.org/10.1016/j.jretai.2008.06.001

Byers, S. S., Groth, J. C., & Wiley, M. K. (1997). Managing Operating Assets to Create Value. Management Decision, 35(2), 133-142.

https://doi.org/10.1108/00251749710160296

Copeland, T, Koller, T. & Murrin, J. (1996). Valuation, Measuring and Management the value of companies. John Wiley.

Crouhy, M, Galai, D. & Mark, R. (2001). Risk Management. McGraw Hill.

Crouhy, M, Galai, D. & Mark, R. (2006). The Essentials of Risk Management. McGraw Hill. https://lemdoeundaloem.files.wordpress.com/2013/08/1-the-essentials-of-risk-management-2005.pdf

Freeman, R. E. (1984). Strategic Management: A stakeholder approach. Pitman.

Heskett, J. L., Jones, T. O., Loveman, G. W., Sasser, W. E., & Schlesinger, L. A. (1994). Putting the service-profit chain to work. Harvard Business Review, 72(2), 164-170.

Howard, R.A. (1966). Decision Analysis: Applied Decision Theory. Proceedings of the Fourth International Conference in Operational Research. Reprinted in Howard, R.A., & Matheson, J. E. (1984).

Howard, R. A., & Matheson, J. E. (2005). Influence Diagrams. Decision Analysis, 2(3), 127-143. https://doi.org/10.1287/deca.1050.0020

Howard, R. A., & Matheson, J. E. (2005). Influence Diagrams Retrospective. Decision Analysis, 2(3), 144-147. https://doi.org/10.1287/deca.1050.0050

Jensen, M. (2001). Value maximization, stakeholder theory, and the corporate objective function. European Financial Management, 7(3), 297-317.

https://doi.org/10.1111/1468-036X.00158

Jones, T. O. & Sasser, W.E. (1995). Why satisfied customers defect. Harvard Business Review, 73 (6), 88. http://www.van-haaften.nl/images/documents/pdf/Why%20satisfied%20customers%20defect.pdf

Kang, S. C., Morris, S.S., & Snell, S.A. (2007). Relational archetypes, organizational learning, and value creation : Extending the human resource architecture. Academy of Management Review, 32(1), 236-256.

https://doi.org/10.5465/amr.2007.23464060

Koller, T., Goedhart, M., & Wessels, D. (2010). Valuation: Measuring and Managing the Value of Companies (5° ed.). John Wiley & Sons.

Koller, T., Dobbs, R., & Huyett, B. (2011). Value : The four Cornerstones of Corporate Finance. McKinsey & Company Inc.

Lee, S. H. ; Peng, M. W., & Barney, J. B. (2007). Bankruptcy law and entrepreneurship development: A real options perspective. Academy of Management Review, 32(1), 257-272. https://doi.org/10.5465/amr.2007.23464070

Lepak, D. P., Smith, K. G., & Taylor, M. S. (2007). Value creation and value capture : A multilevel Perspective. Academy of Management Review, 32(1), 180-194.

https://doi.org/10.5465/amr.2007.23464011

March, J. & Simon, H. (1958) Organizations. Wiley.

Matheson, D., & Matheson, J. (1998). The smart organization: Creating value through strategic R & D. Harvard Business School Press.

Mitchell, R. K., Agle, B. R., & Wood, D. J. (1997). Toward a theory of stakeholder identification and salience: Defining the principle of who and what really counts. The Academy of Management Review, 22(4), 853-886. https://doi.org/10.5465/amr.1997.9711022105

Mortensen, Mark, & Edmondson, Amy C. (2023). Rethink Your Employee Value Proposition. Harvard Business Review.

https://hbr.org/2023/01/rethink-your-employee-value-proposition

Neal, Larry, & Spetzler, C. (2015). An Organization-Wide Approach to Good Decision Making. Harvard Business Review, 27.

https://hbr.org/2015/05/an-organization-wide-approach-to-good-decision-making#:~:text=With%20an%20organization%2Dwide%20approach,the%20judgment%20of%20their%20superiors.

Oakley, Denis (2021) Value creation and value capture.

https://www.denis-oakley.com/value-creation-and-value-capture/

ONU- Global Compact (2004). Who Cares Wins. https://www.unepfi.org /fileadmin/events/2004/stocks/who_cares_wins_global_compact_2004.pdf

Porter, M. (1985). The competitive advantage: Creating and sustaining superior performance. Free Press.

Porter, M. (1990). The competitive advantage of Nations. Free Press.

Porter, M. (1996). What is strategy?. Harvard Business Review, 74, 61-78. https://www.uniba.it/it/docenti/somma-ernesto/whatisstrategy_porter_96.pdf

Post, J., Preston, L., & Sachs, S. (2002). Redefining the corporation: Stakeholder management and organizational wealth. CA: Stanford University Press.

Rappaport, A. (2006) La creación de Valor para el Accionista: una guía para inversores y directivos. Ediciones Deusto.

Reichheld, F. F., & Sasser, W. E. (1990). Zero defections: Quality comes to services. Harvard Business Review, 68(5), 105-111. https://hbr.org/1990/09/zero-defections-quality-comes-to-services

Salinas Ortiz, J. A. (2009). Análisis de decisiones estratégicas en entornos inciertos, cambiantes y complejos. Cengage Learning.

Salinas Ortiz, J. A (2009). La Toma de Decisiones en Entornos de Crisis. En G. Alarco (Ed.), Crisis: análisis y perspectivas de la crisis económica mundial desde el Perú (pp. 353-384). Norma.

Salinas Ortiz, J. A. (1994). Calidad Decisional: reingeniería del proceso de toma de decisiones estratégicas. Encuentro Semana de la Calidad 1994, Sociedad Nacional de Industrias.

Salinas Ortiz, J. A. (2002). Análisis de Rentabilidad de Planes de Salud de las Entidades Prestadoras de Salud. Reporte de un trabajo de consultoría hecho para la Superintendencia de Entidades Prestadoras de Salud.

https://cdn.www.gob.pe/uploads/document/file/389615/Estudio__An%C3%A1lisis_de_rentabilidad_de_planes_de_salud_de_las_entidades_prestadoras_de_salud20191016-26158-1hj4x8z.pdf?v=1571207281

Shoemaker, Paul J.H. (2002). Profiting from uncertainty, strategies for succeeding no matter what the future brings. The Free Press.

Sirmon, D. G., Hitt, M. A., & Ireland, R. D. (2007). Managing firm resources in dynamic envionments to create value: Looking inside the black box. Academy of Management Review, 48(1), 346-357. https://doi.org/10.5465/amr.2007.23466005

Stewart, G. III (1991). The Quest for Value, The EVA Management Guide. Harper Business.

Spetzler, C., Winter, H. & Meyer, J. (2016). Decision Quality, Value Creation from Better Business Decisions. Wiley. https://doi.org/10.1002/9781119176657

Strategic Decisions Group, SDG. (2002). Strategic Enterprise Risk Management, avoid the wrong risks. An SDG Executive eBriefing.

Woiceshyn, J. & Falkenberg, L. (2008). Value creation in Knowledge-based firms: aligning problem and resources. Academy of Mangement Perspective, 22(2), 85-99. https://doi.org/10.5465/amp.2008.32739761