Revista IECOS, 25(1), 13-41 | Enero-Junio 2024 | ISSN 2961-2845 | e-ISSN 2788-7480

IDENTIFICACIÓN DE INDICADORES DE GESTIÓN Y SU APLICACIÓN PARA LA SOSTENIBILIDAD DE LOS CENTROS COMERCIALES EN EL PERÚ

IDENTIFICATION OF MANAGEMENT INDICATORS AND THEIR APPLICATION FOR THE SUSTAINABILITY OF SHOPPING CENTERS IN PERU

Rodolfo Elias Falconí![]() 1, Alexander Rivera Alegre

1, Alexander Rivera Alegre ![]() 2

2

1Universidad Nacional de Ingeniería, Lima, Perú

2Universidad Nacional de Ingeniería, Lima, Perú

E-mail: 1rfalconi@uni.edu.pe ,2arivera_alegre@hotmail.com

1https://orcid.org/0000-0001-7639-7735 , 2 https://orcid.org/0009-0002-6977-3688

https://doi.org/10.21754/iecos.v25i1.2164

Recibido (Received): 01/03/2024 Aceptado (Accepted): 19/03/2024 Publicado (Published): 31/03/2024

RESUMEN

En el Perú toma cada vez más importancia la creación de centros comerciales como una alternativa a los mercados de abastos tradicionales o a las bodegas de barrio. Teniendo en consideración lo citado, este trabajo tiene por objetivos identificar y promover en el Perú la sostenibilidad de los centros comerciales a través de indicadores de gestión. Por tal motivo, se aplicaron técnicas de análisis sobre la base de encuestas que enfatizan, desde la perspectiva de los clientes, los atributos de los nuevos establecimientos, y la respectiva correlación de sus variables dependientes: tráfico y ventas. Los resultados muestran que la diferencia en las estrategias de mercadeo influye de manera significativa en el posicionamiento de los centros comerciales.

Palabras claves: Centro comercial, indicadores de gestión, tráfico, ventas, sostenibilidad.

ABSTRACT

In Peru, the creation of shopping centers as an alternative to traditional food markets or neighborhood warehouses is becoming increasingly important. Taking into consideration the aforementioned, this work aims to identify and promote the application of management indicators for the sustainability of shopping centers in Peru. For this reason, analysis techniques were applied based on surveys whose emphasis is focused on the attributes of shopping centers, from the perspective of customers and the respective correlation of their dependent variables: traffic and sales. The results show that the difference in marketing strategies significantly influences the positioning of shopping centers.

Keywords: Shopping center, management indicators, traffic, sales, sustainability.

1. INTRODUCCIÓN

Entender los principales atributos de los centros comerciales, valorados por sus usuarios, y conocer las tendencias de mercado del sector, permitirá a los desarrolladores de centros comerciales ser más eficientes en la asignación de recursos destinados a la gestión comercial, gestión operativa e inversión en infraestructura. Asimismo, permitirá establecer estrategias de crecimiento ante un sector muy dinámico y consumidores con preferencias indescifrables en el tiempo.

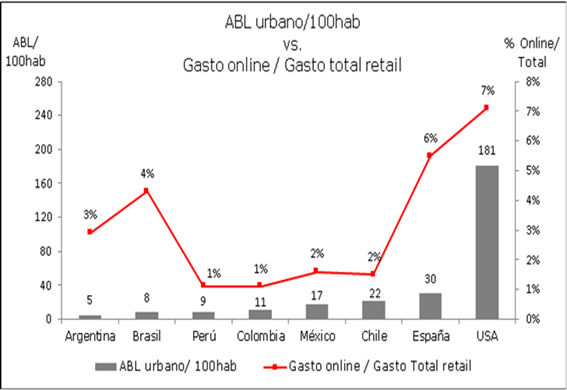

Un Indicador clave en retail es el (ABL) significa el Área Bruta Locativa por cada 100 habitantes, también conocido como Gross Leasable Area (GLA) por sus siglas en inglés.

Países con mercado maduro o en declive tienen mayor superficie comercial de retail. Europa y Estados Unidos con mejor ratio de ABL urbano por cada 100 habitantes desde el 2006 hasta el 2016 comparado con países de Latinoamérica; sin embargo, al encontrarse en etapa de crecimiento tienen indicadores de crecimiento de retail superiores.

Según Kantar (2018) las diez marcas más valiosas del mundo, en el 2018, están vinculadas a tecnología: Google, Apple, Amazon, Microsoft, Tencent, Facebook, Alibaba.

Según Grewal et al. (2017) el futuro del retail podrían situarse en las tiendas físicas, además de las ventas a través de canales virtuales en su estrategia empresarial. Indicador de esto son las compras o asociaciones entre tiendas físicas y tiendas virtuales en el mundo: Walmart con JD.com; Alibaba´s y Bailian Group; Amazon abrió 400 tiendas físicas y compró Whole Foods; Whole Foods con 500 supermercados en Estados Unidos; Amazon, Walmart y Falabella abrirán centros logísticos de e-commerce en Chile; Grupo Falabella invertirá US$1,000 millones para el desarrollo de logística y tecnología informática en los próximos 4 años.

Principales conceptos e indicadores del negocio de centros comerciales en nuestro país:

• Operador o arrendatario.

• Usuarios del centro comercial,

• Área bruta alquilable (ABL),

• Renta fija (RF),

• Renta variable (RV),

• Fondo de afiliación (FA),

• Fondo de promoción (FP),

• Categorías, son los diferentes tipos de locales comerciales

• Mix comercial, principales inputs las 4P’s (precio, producto, promoción y plaza

El principal beneficio del presente estudio es asegurar la sostenibilidad del negocio en el tiempo y maximizar la rentabilidad del negocio mediante el monitoreo permanente de todas las variables que involucra la operación de un centro comercial.

2. ANTECEDENTES

El escenario político-económico cambiante del Perú en las últimas décadas no ha sido obstáculo para que grandes desarrolladores de centros comerciales nacionales y extranjeros destinen esfuerzos en la creación de nuevos centros comerciales en nuestro país. Entre los años 2004 y 2014 se inauguraron 57 nuevos centros comerciales en el Perú que actualmente representa más del 70% de los nuevos establecimientos en nuestro país. Sin embargo, no todos los nuevos establecimientos inaugurados han logrado las metas esperadas y vienen realizando continuos esfuerzos para mantener y mejorar sus ventas y tráfico.

A pesar de que el área arrendable de espacios para centros comerciales sigue en ascenso en nuestro país, se puede notar que su crecimiento ha sido más lento respecto a años anteriores lo cual viene generando la preocupación de los inversionistas del sector.

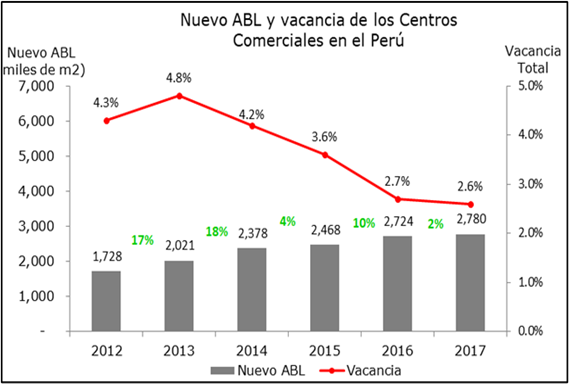

Figura 1

Perú: ABL y vacancia de los nuevos establecimientos

Nota. ACCEP, 2017.

En la figura se puede observar que el crecimiento hasta el 2014 llegaba hasta 18%; sin embargo, los últimos años hubo una caída importante en la apertura de los nuevos establecimientos. Este trabajo estudia si la canibalización del mercado, el modelo de negocio adoptado, las preferencias cambiantes de los consumidores u otros factores relevantes están afectando el éxito de los nuevos establecimientos en el Perú. Debemos plantearnos la pregunta si es posible, con las limitaciones citadas, asegurar la continuidad operativa y sostenibilidad económica del negocio.

La problemática no radica únicamente en la desaceleración de aperturas de nuevos centros comerciales, sino también en la desaceleración del crecimiento en ventas y tráfico desde el año 2014 hasta la actualidad.

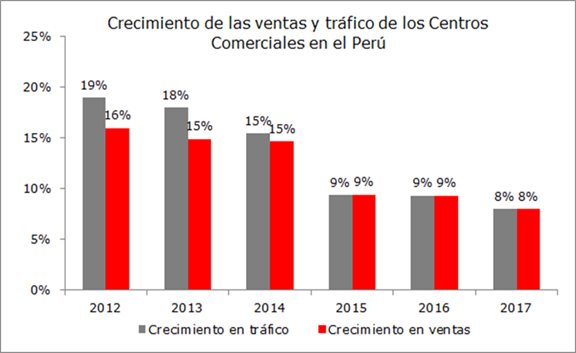

Figura 2

Perú: Crecimiento de las ventas y tráfico de los nuevos establecimientos

Nota. ACCEP, 2017

El Perú es un mercado poco maduro en retail y a pesar de ello se evidencia una coyuntura adversa los últimos años. Algunos desarrolladores de los nuevos establecimientos se han visto obligados a reformular sus estrategias: ampliando el área arrendable de sus centros comerciales, modificando el mix comercial ofrecido, mejorando la infraestructura de sus instalaciones, brindando mayor experiencia para sus clientes o, inclusive, vendiendo sus activos.

El tamaño y oferta de productos y servicios (mix comercial) son determinados por las características del mercado y su área de influencia. Se tienen 3 configuraciones físicas de centros comerciales: cerrados, abiertos e híbridos. Hay 8 tipos de centros comerciales:

Tabla 1

8 tipos de establecimientos

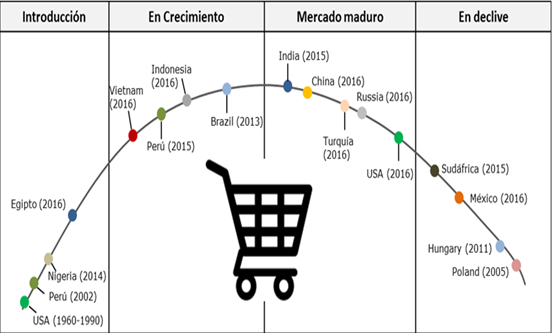

La ICSC (2016), plantea el ciclo de vida del retail en 4 etapas:

Tabla 2

Ciclo de vida del retail en 4 etapas

Figura 3

Ciclo de vida del retail

Nota. Tomado de Escuela Latinoamericana John Riordan de Centros Comerciales, 2016.

Tabla 3

Ciclo de vida del retail según países

Figura 4

Ciclo de vida del retail según países

Fuente: Retail (2016).

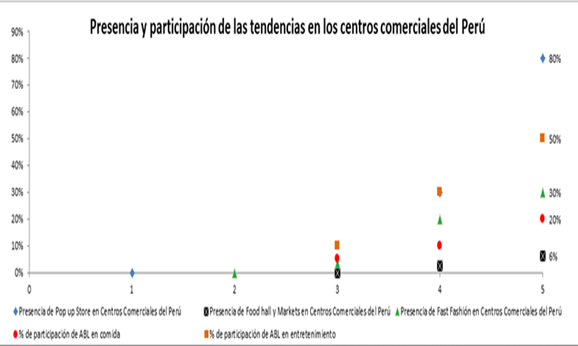

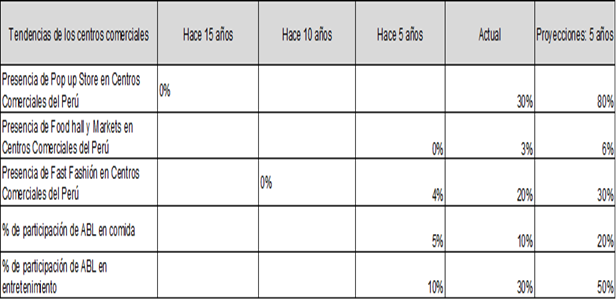

Según ICSC (2016), las 5 principales tendencias actuales para asegurar el éxito futuro de los centros comerciales son:

1. Pop Up Store, son espacios ubicados en lugares estratégicos en los que las marcas promocionan sus productos por un tiempo determinado (Popupdesign, s.f.). Según Sangiao (2016) este concepto es muy utilizado para realizar testeos de mercado para nuevos productos y según el impacto de la exposición de los mismos, la empresa decide sobre una mayor inversión.

2. Food hall y/o Markets, según Martínez (2015) la zona de comidas representa un ancla importante del centro comercial, la cual se viene transformando en los últimos tiempos. Según Perú Retail (2018) más del 50% de los visitantes a un centro comercial acuden para comer. Food hall que son espacios amplios con un mix de proveedores de comida, ofrece mejor variedad de productos y experiencia de servicio.

3. Fast Fashion, se caracterizan por la variedad de oferta de vestimenta de bajo costo y con mayor cantidad de cambios de temporada respecto a las tiendas por departamento.

4. Participación de comida en CC, según Perú Retail (2018), este enfoque además de tornar a la comida como nueva ancla que otorga mayor tráfico, representa márgenes superiores que otros segmentos.

5. Participación de zona de entretenimiento en CC, según Lizan (2016), Los conceptos de entretenimiento son muy atractivos para los Millennials que hoy en día tienen una participación importante de los ingresos de la población, además al igual que la comida contribuye significativamente con el tráfico.

Figura 5

Presencia y participación de las tendencias de centros comerciales en el tiempo

Nota. Tomado de Escuela Latinoamericana John Riordan de Centros Comerciales, 2016.

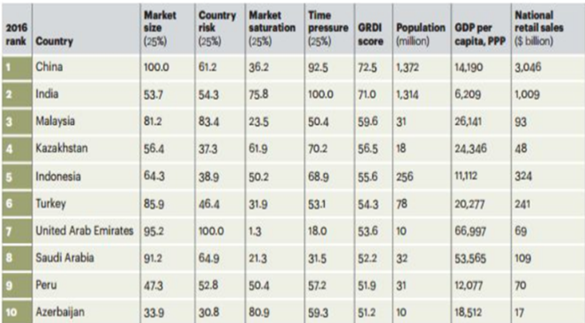

El ranking de atracción del retail mide el atractivo de inversión para el sector retail en el mundo y el Perú ocupó el noveno lugar mundial dentro de los países emergentes en el año 2016 y está basado en 4 factores: riesgo país, atractivo de mercado, penetración del retail y crecimiento del mercado.

Tabla 4

Ranking de atracción de retail en países emergentes

Fuente: Kearney (2016)

Se ha observado el declive de algunos de los nuevos establecimientos en el mundo, aquellos situados en la periferia de ciudades de Estados Unidos y Europa afectados principalmente por la gran variedad de oferta de productos on-line y sus descuentos, la consecuencia el cierre de tiendas de algunos retailers importantes en el mundo, vinculados a moda y tiendas por departamento.

Según New York Times, entre 2017 y 2018, grandes y conocidos retailers mundiales anunciaron cierres de tiendas a nivel mundial, p.e. : JCPenney (138 cierres), Macy’s (100 cierres), Sears (40 cierres), Payless Shoes (1,000 cierres), Radio Shack (552 cierres), Chico’s (120 cierres), The Limited (250 cierres), Family Christian (240 cierres), Crocs (160 cierres), Toys “R” us, entre otros.

En Latinoamérica también existieron casos de importantes retailers que tuvieron que paralizar algunos desarrollos: Ripley en Colombia inició en 2013 y canceló operaciones de 6 tiendas en 2015; la chilena Polar se retiró de Colombia en 2014 por condiciones de mercado y arancelarias; en 2017, Liverpool y Ripley terminaron su acuerdo de asociación en México; en Brasil, en 2016, por la situación política-económica Cencosud vendió 13 tiendas y Walmart se cerró 30 tiendas. (Forbes).

El principal desarrollador de centros comerciales en el mundo, Simon Property Group Inc, ha desarrollado 17,000,000 de m2 de ABL, más de 200 malls en más de 7 países, el valor de la acción en bolsa de la empresa cayó aproximadamente 40% desde mediados del 2016.

Figura 6

ABL urbano por habitante

Nota. Tomado de Escuela Latinoamericana John Riordan de Centros Comerciales, 2017.

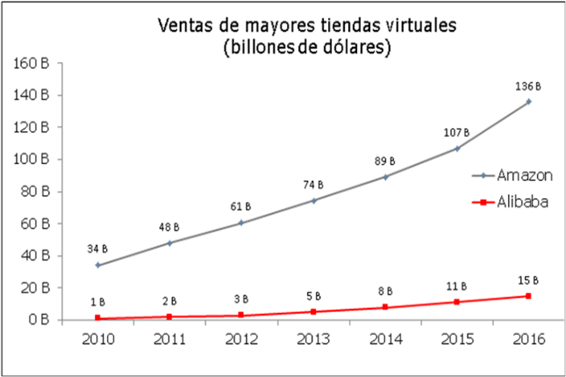

Figura 7

Ventas de mayores tiendas virtuales

Nota. Tomado de Escuela Latinoamericana John Riordan de Centros Comerciales, 2017.

Las compras virtuales crecen rápidamente, representan un monto negociado bajo respecto al gasto mundial en retail.

Figura 8

ABL urbano por habitante versus gasto online

Fuente: ICSC, 2017.

En el Perú se compra el 1% del potencial retail por tiendas virtuales; se ha duplicado la compra por internet en los últimos 4 años (personas entre 25 a 45 años) debido a mayor: acceso a internet y penetración de los smartphones, aunque hay desconfianza sobre la seguridad de compra en este canal. Las categorías y productos más comprados son: ropa (39%), zapatos y zapatillas (29%), accesorios para celular (25%), entradas al cine (21%), comida rápida (19%), celulares (16%), relojes (15%), otros.

Según estudio de Arellano el 10% de los peruanos del NSE A, B y C ha realizado por lo menos 1 vez compras por internet durante el 2016 y creció 45% respecto al 2015. Los atributos más valorados son seguridad para comprar, variedad de productos y precio. Las páginas más usadas para comprar en el Perú son: Linio, Saga y Amazon.

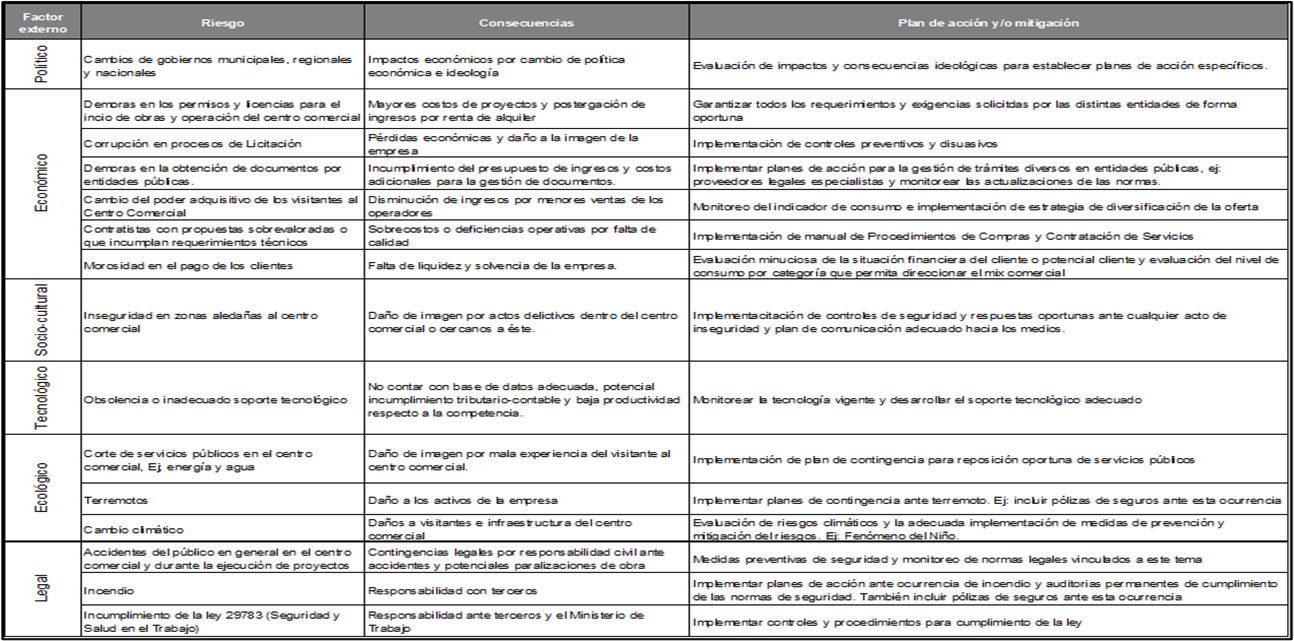

Se cuenta con el análisis del entorno del negocio a través de los factores externos mediante la herramienta PESTEL, que incluye factores políticos, económicos, socio-culturales, tecnológicos, ecológicos y legales, se presenta la Tabla.

Tabla 5

Análisis político, económico, social, tecnológico, ecológico y legal (PESTEL) para los centros comerciales en el Perú

3. METODOLOGÍA

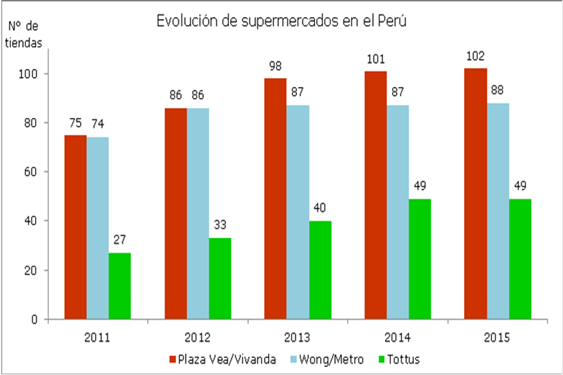

La demanda de los centros comerciales está vinculada al comportamiento y crecimiento de sus principales anclas: supermercados, tiendas por departamento y tiendas de mejoramiento del hogar (Homecenter), 50% de sus tiendas se encuentran en los centros comerciales, y las ventas del centro comercial dependen de estas anclas, según Perú Retail (2018).

De acuerdo a Gestión (2018) las ventas de los supermercados aumentaron en promedio 7.5%, confirma que la demanda total de los centros comerciales en el Perú también se ha incrementado. Una de las claves de crecimiento de los supermercados ha sido la implementación de estrategias de descuentos y promociones.

Figura 9

Crecimiento de las ventas anuales de los supermercados del Perú

Fuente: Gestión (2018).

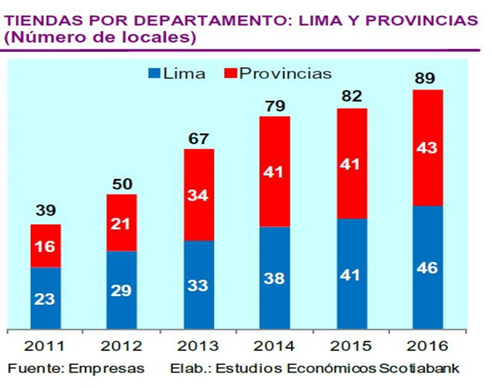

Las tiendas por departamento crecieron en los últimos años; sin embargo, en menor medida desde el 2014 -por el ingreso de las tiendas fast fashion y ofertas en canales digitales- sin embargo, ha sido factor fundamental para el crecimiento de nuevas tiendas y de nuevos centros comerciales.

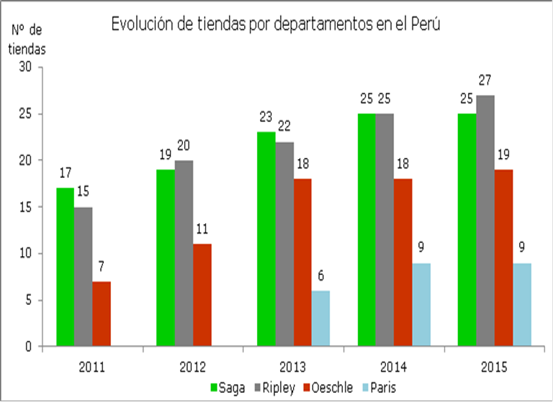

Figura 10

Crecimiento del número de las tiendas por departamento del Perú

Fuente: Gestión (2018).

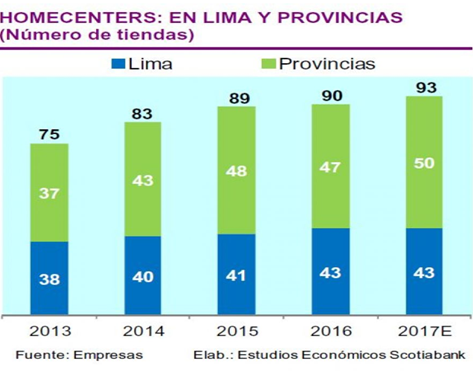

Crecimiento de los Homecenter hasta el 2015 y débil los últimos 3 años, según el Gestión (2018) incluye a las 4 tiendas más representativas en este rubro: Maestro, Sodimac, Promart y Cassinelli. Se espera tener un crecimiento más significativo los próximos años debido a la evolución del sector producción que mejoraría las ventas de algunos de sus principales productos (El Comercio, 8 de enero de 2018).

Figura 11

Crecimiento del número de las tiendas homecenter del Perú

Fuente: Gestión (2018).

Los 3 principales motores o anclas dentro de un centro comercial en el Perú han tenido crecimientos significativos lo cual coincide con el crecimiento de los centros comerciales en el Perú (Gestión, 2018).

Figura 12

Evolución de los centros comerciales en el Perú

Fuente: ADDEP (2017).

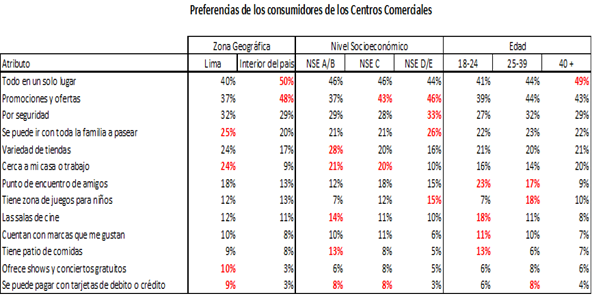

Según Andajani (2015) lo más importante para el éxito de un centro comercial es el conocimiento del comportamiento y las necesidades del consumidor. Según Bermudez (2016) en el estudio de empresa GFK en mayo del 2016 sobre las preferencias de los usuarios de los Centros Comerciales a 1,263 entrevistados a nivel nacional indica que: el 67% de los peruanos suelen visitar los Centros Comerciales; 40% de los entrevistados lo visita al menos una vez cada quince días; principal motivación para ir es porque encuentran todo en un solo lugar; en Lima, se valora más que al interior del país la cercanía al centro comercial y tener una grata experiencia de compra con toda la familia; en el interior del país se valoran más las promociones y ofertas; NSE con mayor capacidad adquisitiva valoran la cercanía, variedad de tiendas y el uso de tarjetas de crédito y los menor capacidad adquisitiva valoran más las promociones y ofertas; por edades; adultos valoran la variedad de tiendas y los jóvenes el entretenimiento. A continuación, se muestran los resultados obtenidos.

Tabla 6

Estudio de preferencias de atributos de los usuarios de un centro comercial en el Perú

Fuente: Bermudez (2016)

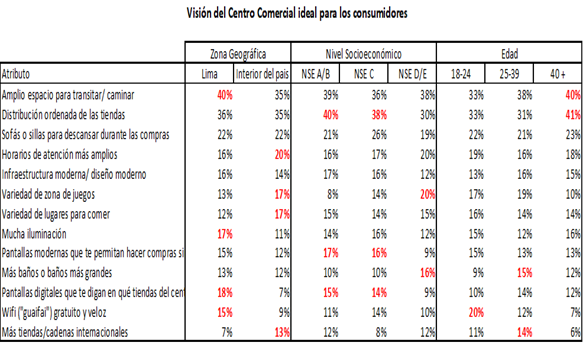

También se preguntó a los mismos entrevistados ¿Cómo sería su centro comercial ideal? Reiteran la visión relacionada con la experiencia de compra, incidiendo la necesidad de mayores espacios para transitar con zonas de descanso. Los de Lima indicaron que desearían mejor iluminación, tecnología y WIFI, los del interior mencionaron la necesidad de ampliar los horarios de atención y mayor variedad de servicios. NSE con mayor poder adquisitivo priorizaron el orden del centro comercial y la posibilidad de utilizar mayor tecnología, pe: poder comprar sin ir al centro comercial) -coincidiendo con Priporas et al. (2017), en la cual los consumidores solicitan mejorar la experiencia de compra mediante el uso de tecnología-, los NSE con menor capacidad adquisitiva priorizaron la experiencia y el entretenimiento, pe.: juegos para niños y más baños. Se muestra el cuadro con los resultados obtenidos:

Tabla 7

Visión del usuario peruano sobre el centro comercial ideal

Fuente: Bermudez (2016)

Según Regalado et al. (2009) los desarrolladores de CC consideran que los factores críticos de éxito en Lima y Callao son: vías de acceso y ubicación en una zona con potencial demanda de consumidores - donde vivan familias de NSE altos -; tener variedad de tiendas con producto y servicios demandados por su público objetivo y tener tiendas anclas con la finalidad de atraer la mayor cantidad de público a su centro comercial. Sin señalar la importancia de una administración centralizada (propietaria y operadora del CC) que gestione los aspectos comerciales, operativa y de proyectos.

Los indicadores de ingresos totales y EBITDA serán importantes como visión general de análisis financiero; sin embargo, para entender mejor el funcionamiento y sostenibilidad de los centros comerciales de forma individual se debe profundizar la investigación comercial, operativa y administrativa de cada uno de los atributos relacionados al centro comercial.

Figura 13

Ingresos por área arrendable de centros comerciales seleccionados

Fuente: Bedregal y Tejada (2017)

Figura 14

Margen Ebitda de centros comerciales seleccionados

Fuente: Bedregal y Tejada (2017)

Los grandes operadores de CC han desarrollado distintas estrategias para el crecimiento de sus negocios siempre relacionados con sus anclas, empresas de retail, se muestra las medidas de 4 empresas de retail en el Perú, según Orrego (2009).

Tabla 8

Las 4 empresas de retail en el Perú

Se aprecia el crecimiento de las tiendas de departamento que es otra ancla de los CC.

Figura 15

Evolución de tiendas por departamento en el Perú

Figura 16

Evolución de cantidad de supermercados en el Perú

4. ANÁLISIS DE RESULTADOS

Análisis de atributos de los CC y correlación de sus variables dependientes: tráfico y ventas.

Relación de principales atributos de los usuarios en un centro comercial en el Perú

Para un mejor análisis se han agrupado los atributos en 5 dimensiones.

Tabla 10

Dimensiones de atributos preferidos por los usuarios en un centro comercial en el Perú

Tabla 11

Calificación de atributos preferidos por los usuarios en un centro comercial en el Perú

Tabla 12

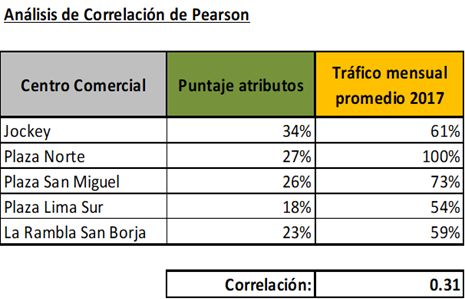

Calificación total de atributos por centro comercial

Tabla 13

Análisis de correlación de Pearson entre atributos del centro comercial y su variable dependiente tráfico

Tabla 14

Tráfico del centro comercial

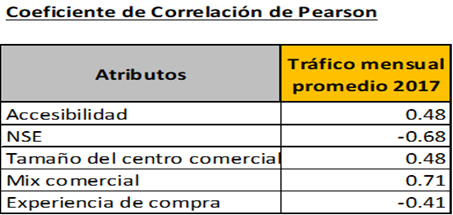

Tabla 15

Análisis de correlación de Pearson por atributo

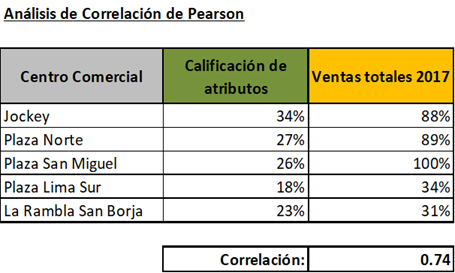

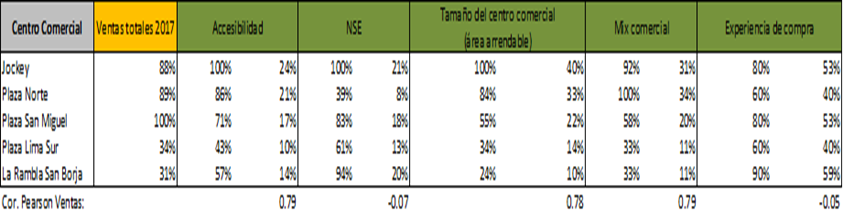

Para Ventas:

Tabla 16

Análisis de correlación de Pearson entre atributos del centro comercial y su variable dependiente ventas

Tabla 17

Análisis de correlación de Pearson por atributo

Tabla 18

Ventas del centro comercial

Tabla 19

Presencia y participación de las tendencias de centros comerciales en el tiempo

Nota. Tomado de Escuela Latinoamericana John Riordan de Centros Comerciales, 2017.

8. Mediante la herramienta PESTEL se evaluó el entorno y factores externos que afectan el negocio de los centros comerciales. En ese sentido, las condiciones políticas-económicas, socio-culturales, ecológicas y tecnológicos han afectado el éxito de algunos centros comerciales en el Perú y que evidencia la falta de medidas preventivas que han afectado alguno de los negocios, como por ejemplo: el fenómeno del niño del año 2017.

9. Las principales conclusiones del análisis PESTEL están referidas al plan de acción y medidas preventivas de los principales riesgos del negocio: cambios de gobierno, corrupción, demoras en obtención de licencias y permisos, seguridad ciudadana, transformación digital, cambios climáticos (fenómeno del niño) o incumplimiento de leyes.

10. Los hábitos cambiantes de consumo de la población afectan las preferencias de compra en CC y se evidencia un cambio de tendencias donde la experiencia compra y servicio y entretenimiento en CC son fundamentales en el éxito del negocio, demostrando el deficiente conocimiento sobre el comportamiento de los consumidores ya que actúan reactivamente cuando se incumplen los resultados esperados.

11. Importante el desarrollo de herramienta integral que facilite: i) enfocar esfuerzos en el desarrollo de medidas de control; ii) monitorear el desempeño de los CC para asegurar su éxito; y iii) garantizar la sostenibilidad del negocio.

REFERENCIAS

ACCEP. (2017). Asociación de Centros Comerciales del Perú. ACCEP. Recuperado de http://accep.org.pe/es/home/

Andajani, E. (2015). Understanding customer experience management in retailing. Procedia-Social and Behavioral Sciences, 211, 629-633.

https://doi.org/10.1016/j.sbspro.2015.11.082

Bedregal, G. & Tejada, M. L. (2017). Administradora Jockey Plaza Shopping Center S.A. Equilibrio Clasificadora de Riesgo S.A.

https://www.smv.gob.pe/ConsultasP8/temp/Informe%20Final%20Equilibrium%20Oct17.pdf

Bermudez, P. (2016). La experiencia de los Centros Comerciales [Archivo PDF].

https://www.gfk.com/fileadmin/user_upload/country_one_pager/PE/documents/GfK_Informe_especial_sobre_centros_comerciales.pdf

Blut, M., Teller, C., & Floh, A. (2018). Testing retail marketing-mix effects on patronage: A meta-analysis. Journal of retailing, 94(2), 113-135.

https://doi.org/10.1016/j.jretai.2018.03.001

El Comercio. (8 de enero de 2018). Ventas de home centers crecieron 8,5% en el 2017. El Comercio. https://elcomercio.pe/economia/peru/sector-mejoramiento-hogar-recupero-dinamismo-2017-noticia-487446-noticia/

Gestión. (23 de enero de 2018). Ventas de supermercados crecerían 7% este año en Perú hasta S/ 15,000 millones. Gestión.

https://gestion.pe/economia/ventas-supermercados-crecerian-7-ano-peru-s-15-000-millones-225506

Grewal, D., Roggeveena, A. L. & Nordält, J. (2017). The Future of Retailing. Journal of Retailing, 93(1), 1-6.

https://doi.org/10.1016/j.jretai.2016.12.008

ICSC. (2016). Escuela Latinoamericana John T. Riordan para Profesionales de Centros Comerciales [Archivo PDF].

https://www.icsc.com/uploads/event_documents/2016_JTR_Peru_Program_8_24.pdf

ICSC. (2017). Escuela Latinoamericana John T. Riordan para Profesionales de Centros Comerciales [Archivo PDF].

https://www.icsc.com/uploads/event_documents/2017_JTR_Costa_Rica_Program.pdf

Kantar. (2018). BrandZ™ Top 100 Most Valuable Global Brands 2018.

https://www.kantar.com/inspiration/brands/brandz-top-100-most-valuable-global-brands-2018

Kearney. (2016). The 2016 Global Retail Development Index™: Global Retail Expansion at a Crossroads [Archivo PDF].

https://www.kearney.com/documents/291362523/291368136/2016+-+Global+Retail+Expansion+at+a+Crossroads.pdf/2a4cde48-ef34-f3df-cc79-2465416ca1d3?t=1608447646000&_gl=1*9dosjl*_gcl_au*NTgzMjI1ODMuMTcwOTkxODQwOA..*_ga*NDA0NDI3NzA1LjE3MDk5MTg0MTE.*_ga_6Q7Y3DZCRQ*MTcwOTkxODQxMS4xLjEuMTcwOTkxOTQ3MS4wLjAuMA..

Martinez, P. (2015). Centros comerciales y plazoletas de comidas, una receta de buenas ganancias. Caterin, 38-45.

https://issuu.com/legissa/docs/catering_ed_59_web

Lizan, J. (8 de septiembre de 2016). Retail-tainment: el entretenimiento como ancla de los centros comerciales. INMOBILIARE. https://inmobiliare.com/retail-tainment-el-entretenimiento-como-ancla-de-los-centros-comerciales/

Perú Retail. (2018). Perú: Supermercados y tiendas departamentales impulsan ventas del retail. Perú Retail.

https://www.peru-retail.com/peru-supermercados-tiendas-departamentales-ventas-retail/

Popupdesign. (s.f.). ¿Qué es un Pop up store?. Popupdesign. Recuperado de

https://popupdesign.com.au/

Priporas, C. V., Stylos, N., & Fotiadis, A. K. (2017). Generation Z consumers' expectations of interactions in smart retailing: A future agenda. Computers in human behavior, 77, 374-381. https://doi.org/10.1016/j.chb.2017.01.058

Regalado, O., Fuentes, C., Aguirre, G., García, N., Miu, R., & Vallejo, R. (2009). Factores críticos de éxito en los centros comerciales de Lima Metropolitana y el Callao. Ediciones ESAN. https://hdl.handle.net/20.500.12640/95

Retail. (2016). The 2016 Global Retail Development Index. Retail.

https://retail.economictimes.indiatimes.com/etanalytics/reports/industry/the-2016-global-retail-development-index/401

Sangiao, A. (2016). Pop Up Stores: tendencias en centros comerciales. Calameo

https://www.calameo.com/read/002485476c9e2c11dffd8

Orrego, J. (2009). Anatomía de un Strip Center en el Perú. Semana Económica